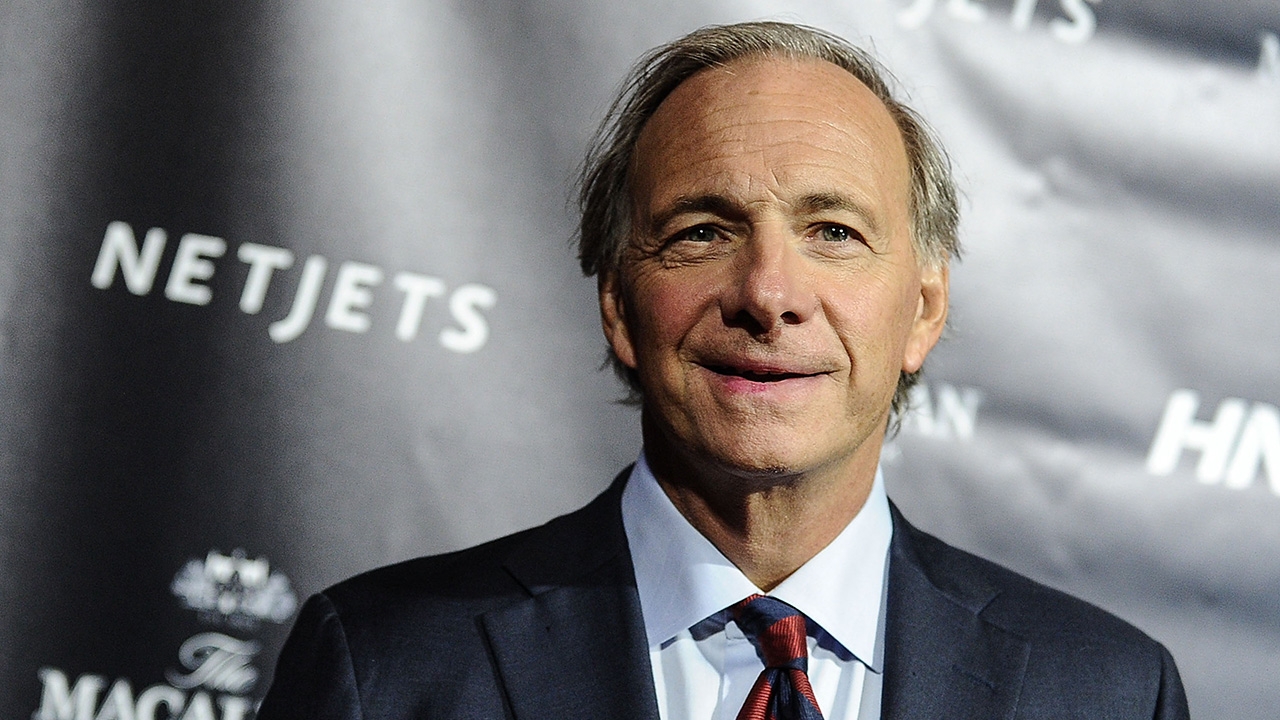

ไม่ใช่เรื่องฟลุกแน่ๆ ที่ “เรย์ ดาลิโอ” พลิกชีวิตจากเด็กแคดดี้ ไต่เต้าสู่การเป็นเจ้าพ่อเฮดจ์ฟันด์ที่ใหญ่ที่สุดในโลก ติดทำเนียบมหาเศรษฐีหมื่นล้าน และกลายเป็นเจ้าทฤษฎีการลงทุนที่ทรงอิทธิพลที่สุดคนหนึ่งแห่งยุค เขาเจอแจ็กพอตแรกในชีวิต เมื่อตัดสินใจนำเงินค่าจ้างแบกถุงกอล์ฟ 300 เหรียญ ไปซื้อหุ้นตอนอายุ 12 ปี เป็นหุ้นสายการบินนอร์ธอีสต์แอร์ไลน์สที่เพิ่งเปิดบริการ หลังจากได้ยินได้ฟังนักกอล์ฟคุยกันทุกวันเกี่ยวกับผลตอบแทนงามๆจากการลงทุนในตลาดหุ้น ปรากฏว่าพอจบชั้นมัธยม หุ้นตัวแรกในชีวิตของเขาพุ่งทะยานขึ้นไปถึง 300% เพราะมีข่าวการควบรวมกิจการกับบริษัทอื่น

ตั้งแต่นั้นมาเขาก็ค้นพบกุญแจสู่การสร้างอิสรภาพทางการเงินและความมั่งคั่ง โดยต่อยอดให้ตัวเองด้วยการขวนขวายไปเรียนต่อด้านบริหารธุรกิจในมหาวิทยาลัยลองไอส์แลนด์ และต่อเอ็มบีเอที่มหาวิทยาลัยฮาร์วาร์ด ก่อนจะเข้าไปโลดแล่นในตลาดหุ้นนิวยอร์ก และออกมาก่อตั้งบริษัทที่ปรึกษาด้านการลงทุนและกองทุนป้องกันความเสี่ยงของตัวเอง “Bridgewater Associates” ตอนอายุ 26 ปี สั่งสมชื่อเสียงในฐานะเจ้าพ่อเฮดจ์ฟันด์สายติสต์ ที่สร้างทฤษฎีการลงทุนใหม่เป็นของตัวเอง และมักมีอิทธิพลเสมอเวลาออกมาแสดงความคิดเห็นต่อเศรษฐกิจโลก โดย เฉพาะเรื่องการจัดระเบียบโลกใหม่ และความล่มสลายของขั้วอำนาจเก่า

บางคนขนานนามให้เขาเป็น “สตีฟ จอบส์แห่งโลกการลงทุน” นอกจากจะเหมือนกันตรงความอัจฉริยะคิดเปลี่ยนโลก คู่นี้ยังชอบนั่งสมาธิเหมือนกัน เพราะเชื่อว่าสมาธิคือบ่อเกิดแห่งปัญญา ทำให้ตัดสินใจได้อย่างเฉียบคมแม่นยำขึ้น ขณะเดียวกันก็ช่วยลดอัตตาและอีโก้ความยึดมั่นถือมั่น ซึ่งเป็นอุปสรรคขัดขวางการพัฒนาตัวเองของมนุษย์

...

“มันไม่สำคัญว่าคุณถูกหรือผิด มันสำคัญตรงที่ว่าคุณทำเงินได้เท่าไหร่ตอนที่คุณถูก และเสียเงินไปเท่าไหร่ตอนที่คุณผิด” คนส่วนใหญ่มักมองว่า พ่อมดการเงิน “จอร์จ โซรอส” เป็นนักเก็งกำไรที่กล้าได้กล้าเสีย และชอบเสี่ยงเป็นชีวิตจิตใจ แต่เจาะลึกเข้าไปจริงๆแล้วคติใหญ่ในชีวิตของเขาคือ “อยู่ให้รอดก่อน แล้วค่อยทำกำไร” โดยให้ความสำคัญอย่างมากกับการรักษาเงินต้น และยอมรับความผิดพลาดตั้งแต่แรก คำว่า High Risk High Return เสี่ยงมากกำไรสูง จึงไม่มีอยู่ในพจนานุกรมของเซียนเหนือเซียนผู้นี้

“ผมรวยก็เพียงเพราะผมรู้ว่าเมื่อไหร่ผมจะผิด ผมรอดก็เพียงเพราะผมเอาตัวรอดมาได้จากข้อผิดพลาดของตัวเอง ผมเคยรู้สึกปวดหลังมากเวลาที่ทำพลาดไป ทุกครั้งที่ผมทำพลาดจึงต้องหยุด พอคิดได้อย่างนั้นอาการปวดหลังก็หายไป”

แน่นอนว่าเงินและกำไรไม่ใช่เป้าหมายสูงสุดของ “จอร์จ โซรอส” เขาไม่เคยง้องานวิจัยที่มีอยู่เกลื่อนตลาด และลุกขึ้นสร้างทฤษฎีการลงทุนใหม่ในแบบฉบับของตัวเอง โดยหนึ่งในทฤษฎีการลงทุนที่ลือลั่นที่สุดของเขาคือ “Reflexivity” การสะท้อนกลับไปมา สวนทางไปคนละเวย์กับความเชื่อของนักเศรษฐศาสตร์ทั่วโลกที่มองว่าตลาดเสรีจะต้องมีความสมดุล ซึ่งท้ายสุดราคาจะกลับมาสะท้อนพื้นฐานของกิจการ

ภายใต้ทฤษฎีการสะท้อนกลับไปมา พ่อมดการเงินเชื่อว่าจุดดุลยภาพของตลาดมีไว้แค่เป็นจุดอ้างอิง แต่จริงๆแล้วทุกสิ่งในโลกไม่เคยมีความสมดุล รวมถึงตลาดหุ้น หน้าที่ของเราคือการหาโอกาสเวลาที่ราคาหุ้นและสินทรัพย์ต่างๆ ได้วิ่งออกจากจุดดุลยภาพไปอย่างมาก แล้วพลิกวิกฤติให้เป็นโอกาสด้วยการเอาชนะกลไกความโลภและความกลัวของมวลชน

ใครรักความเสี่ยงต้องไปเอาดีทางเจ้ามือหวยเจ้ามือบ่อน อย่ามาวิ่งเล่นในตลาดหุ้น.

มิสแซฟไฟร์