Personal Finance

Financial Planning

ออมเงินยังไง?ให้ไม่ต้องพึ่ง”ประกันสังคม”ตอนแก่

“Summary“

- ออมเงินยังไง?ให้ไม่ต้องเสี่ยง หวังพึ่ง เงินบำนาญ”ประกันสังคม” รายเดือน ตอนเกษียณ เปิด 3 วิธีออมเงินให้พอใช้ตอนแก่ ออม + ลงทุน + สร้าง Passive Income ทำได้จริง ยิ่งเริ่มเร็ว ยิ่งมั่งคงเร็ว

ผลวิจัยจาก World Economic Forum ระบุว่า คนอายุ 65 ปีขึ้นไป “วัยเกษียณ”มักมีเงินไม่พอใช้ หากไม่มีการออมและลงทุนเพิ่มเติมเลย ขณะคนไทย หากอ้างอิงข้อมูลรายได้ ที่เป็น “เงินบำนาญ” จาก “ประกันสังคม” ที่เราส่งเงินสมทบเข้ากองทุนตลอดช่วงชีวิตการทำงาน อาจจะได้รับ “เงินบำนาญ” เดือนละไม่กี่พันบาทเท่านั้น

กลายเป็นคำถาม ว่าจำนวนเงินเพียงเท่านั้น เพียงพอต่อการใช้จ่ายจริงหรือไม่ ? และทำไมเราจึงไม่ควรพึ่งประกันสังคมอย่างเดียว เพราะเงินบำนาญจากประกันสังคมให้แค่ 20 -50 % ของเงินเดือนเฉลี่ยก่อนเกษียณเท่านั้น

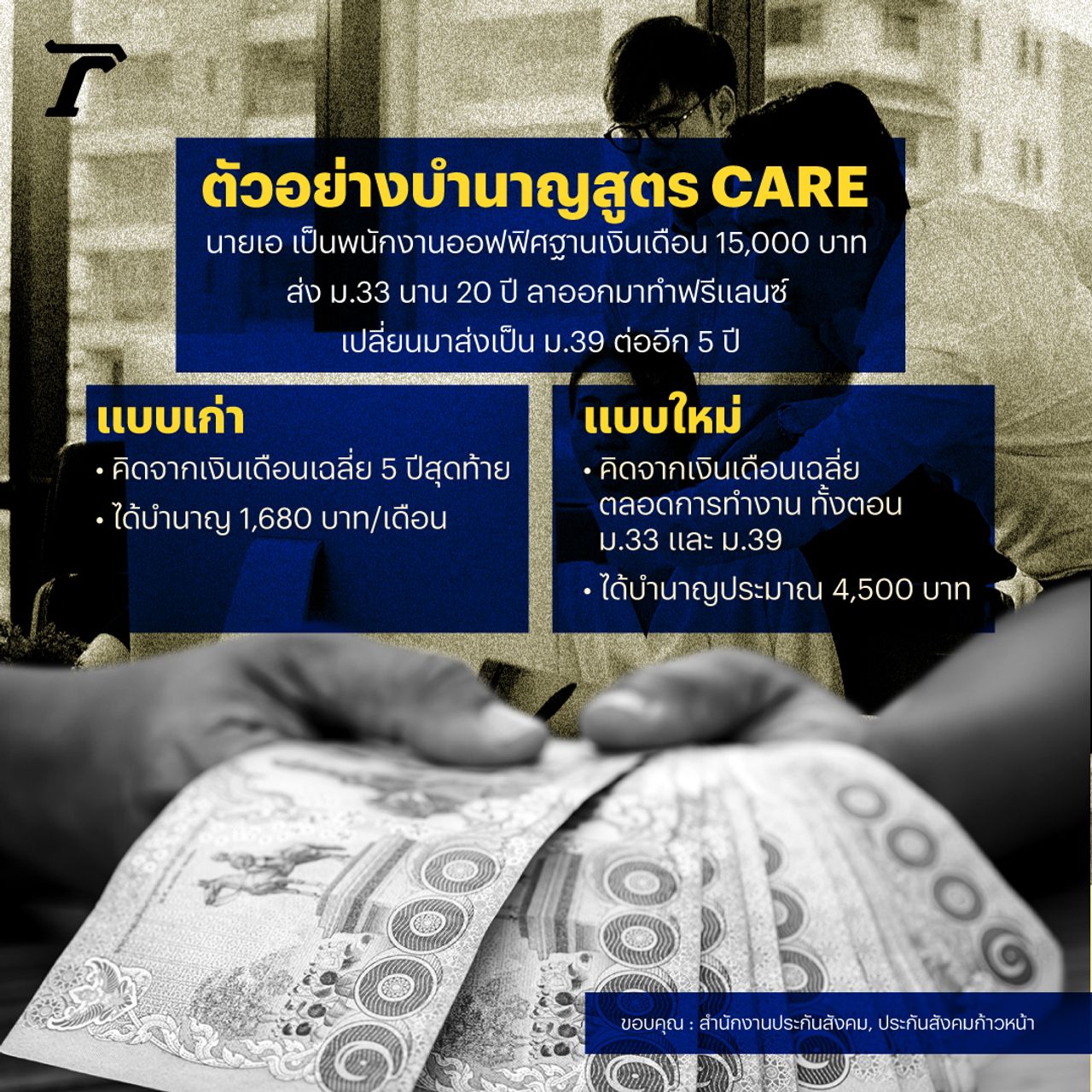

อ้างอิง สูตรคำนวณเงินบำนาญชราภาพประกันสังคมใหม่ (คาดบังคับใช้ 1 ม.ค. 2569)

20% X ฐานเงินเดือนเฉลี่ยที่ส่งจริงทั้งหมด

หาก จ่ายเงินสมทบเกิน 180 เดือน ได้เพิ่มอีกปีละ 1.5%

ยกตัวอย่าง : กรณีส่งเงินสมทบ ม.33 เป็นเวลา 15 ปี และ มีการส่งต่อ ม.39 อีก 10 ปี

20% X 10,920 (ฐานเงินเดือน) จะได้เท่ากับ 2,184 บาท

จากข้อมูลตัวอย่าง มีการจ่ายเงินเกิน 180 เดือน เป็นเวลา 10 ปี ฉะนั้นจะต้อง X ด้วย 1.5% ด้วย จึงได้เท่ากับ

10 X 1.5% X 10,920 บาท = 1,638

รวมทั้งสองส่วน 2,184 + 1,638 รวมเป็นเงินรายรับ 3,822 บาท/เดือน

ขณะที่ค่าครองชีพสูงขึ้น และ “เงินเฟ้อ” อาจทำให้เงินบำนาญไม่พอใช้ ไม่นับรวมความเสี่ยง กระแสข่าว ระบบบำนาญของไทยอาจเผชิญปัญหาในอนาคต เพราะโครงสร้างประชากรเปลี่ยนไป จำนวนผู้สูงอายุในไทยเพิ่มขึ้น

แล้วถ้าเรา ไม่อยากพึ่งพาประกันสังคมตอนแก่ เราควรวางแผนการออมเงินยังไง?

ต้องมีเงินเท่าไหร่ ถึงจะอยู่ได้หลังเกษียณ?

ถ้าพิจารณา จากแนวคิด กฎ 4% ซึ่งหมายถึง จำนวนเงินที่เราสามารถถอนเงินมาใช้ได้ต่อปี หรือจำนวนเงินที่เราควรจะสร้างหรือเพิ่มผลกำไรต่อปี

ถ้ามีเงินออม 3 ล้านบาท ถอนใช้ปีละ 120,000 บาท (เดือนละ 10,000 บาท) จะอยู่ได้ประมาณ 25-30 ปี

ส่วนค่าครองชีพเฉลี่ยหลังเกษียณ

- ถ้าอยู่ต่างจังหวัด เราอาจต้องมีเงินเดือนละ 15,000 - 20,000 บาท

- ถ้าอยู่ในเมือง อาจต้องใช้เงินมากกว่า 35,000 บาทต่อเดือน

ซึ่งเราสามารถ คำนวณเงินออมที่ต้องมี โดยใช้สูตร "ค่าใช้จ่ายรายปี x จำนวนปีที่คาดว่าจะใช้หลังเกษียณ" ภายใต้ อายุเฉลี่ยคนทั่วโลกอยู่ที่ 77 ปี ส่วนอายุเฉลี่ยคนไทย อยู่เกิน 80 ปี

3 วิธีออมเงินให้พอใช้ตอนแก่ (โดยไม่ต้องหวังพึ่งรัฐ) ออม + ลงทุน + สร้าง Passive Income

1.สร้างกองทุนเกษียณของตัวเอง

- เปิดบัญชี กองทุนสำรองเลี้ยงชีพ (PVD) หรือ กองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

- ใช้ บัญชีเงินฝากปลอดภาษี หรือ ฝากประจำดอกเบี้ยสูง ออมเงิน 20-30% ของรายได้ต่อเดือน ตั้งแต่เนิ่น ๆ

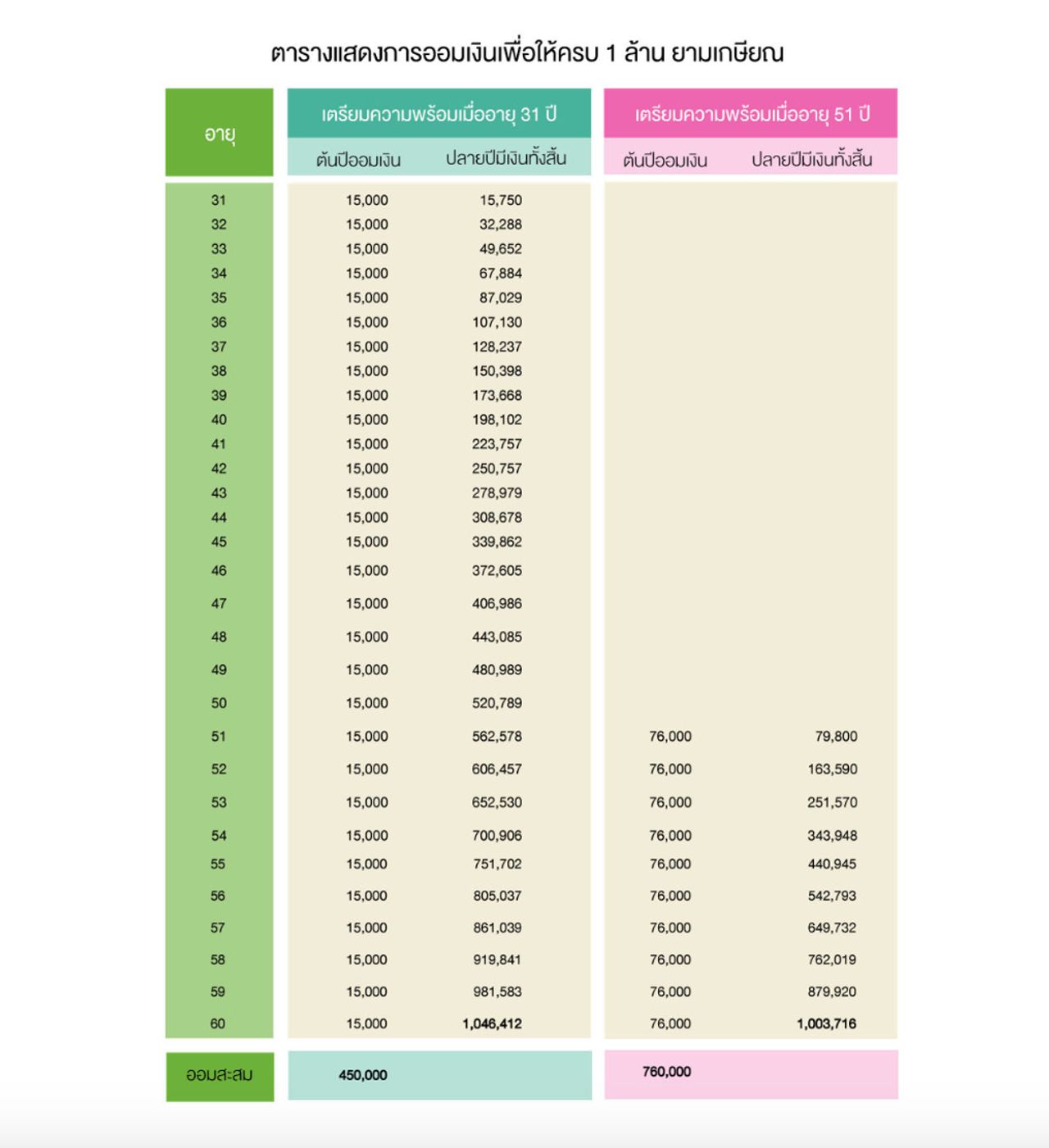

ยกตัวอย่างเช่น ถ้าเราตั้งใจที่จะออมเงินให้ครบ 1 ล้านบาทสำหรับไว้ใช้หลังเกษียณ และสมมติว่าอัตราผลตอบแทนจากเงินออมและเงินลงทุนเฉลี่ยเท่ากับ 5% ต่อปี

ถ้าเราเริ่มออมอย่างต่อเนื่องตั้งแต่อายุ 31 ปี เราออมเพียงปีละ 15,000 บาท (หรือเดือนละ 1,250 บาท) เราจะมีเงินครบ 1 ล้านบาทเมื่ออายุ 60 ปี โดยเป็นเงินออม 450,000 บาท และที่เหลืออีกประมาณ 600,000 บาท เป็นการทำงานของดอกเบี้ย

แต่ถ้าเราเริ่มออมเมื่ออายุ 51 ปี เราต้องออมถึงปีละ 76,000 บาท (หรือเดือนละ 6,300 บาท) เพื่อให้มีเงินครบ 1 ล้านบาท เมื่อเกษียณ โดยเป็นการทำงานของดอกเบี้ยเพียง 240,000 บาทเท่านั้น

2. ลงทุนให้เงินทำงานแทน

- ลงทุนหุ้นปันผล เช่น หุ้นที่ให้ Dividend Yield สูง

- ซื้อกองทุนอสังหาริมทรัพย์ (REITs) เพื่อรับค่าเช่าเป็นรายได้

- ซื้อกองทุนรวมผสม ที่กระจายความเสี่ยงระหว่างหุ้นและตราสารหนี้

- ซื้อทองคำ/สินทรัพย์ที่มูลค่าเพิ่มขึ้นในระยะยาว

3.สร้างรายได้ Passive Income สำหรับวัยเกษียณ

- ปล่อยเช่าคอนโด/บ้าน เพื่อให้ มีรายได้ทุกเดือน

- ขายของออนไลน์ที่ดูแลตัวเองได้

- ทำช่อง YouTube, Blog, หรือ Podcast ที่สร้างรายได้แม้ไม่ได้ทำงานตลอด

FIRE Movement รีบเก็บเงิน เร่งเกษียณให้เร็วขึ้น

อย่างไรก็ดี ปัจจุบัน หลายคนเริ่มออมและลงทุนตั้งแต่อายุ 30-40 ปี และสามารถเกษียณก่อนวัย 50 ได้ ตามแนวคิด FIRE ในกลุ่มคนรุ่นใหม่ โดยคนกลุ่มนี้จะเก็บออมเงินอย่างหนัก ใช้เงินประหยัด ควบคุมรายจ่าย พร้อมกับหารายได้เพิ่มจากหลากหลายช่องทาง และมีการลงทุน กล้าเสี่ยง เพื่อต้องการผลตอบแทนที่มากขึ้น โดยมีเป้าหมายคือ มีชีวิตเป็นของตัวเอง ได้ออกไปใช้ชีวิต ทำในสิ่งที่ตัวเองรักโดยไม่ต้องกังวลเรื่องรายได้

ตัวอย่างพฤติกรรมของกลุ่ม FIRE คือ บางส่วน จะโหมเก็บเงินหนักกว่าคนทั่วไป โดยจะเก็บเงินมากถึง 50 - 70% ของรายได้ จนกว่าจะมีเงินออมที่มากกว่ารายจ่ายต่อปีประมาณ 30 เท่า จึงจะตัดสินใจเกษียณตัวเอง และลาออกจากงานประจำ ผ่านวิธีประเมินรายจ่ายไหนไม่จำเป็นก็จะตัดออกไป ใช้จ่ายอย่างมีเหตุมีผลมากกว่าคนทั่วไป

ท้ายที่สุด แม้ FIRE เป็นแนวทางที่น่าสนใจ แต่ต้องมีการบริหารความเสี่ยง เพราะการเกษียณเร็ว อาจมีผลต่อค่ารักษาพยาบาลในอนาคต และข้อควรระวังของการเก็บเงินแบบ FIRE คือ อาจทำให้เรารู้สึกกดดันเกินไป จนไม่มีความสุข

และหากใครตัดสินใจ จะใช้วิธีการออมเงินด้วยตนเอง อาจต้องมีวินัยอย่างเข้มงวด อย่าใช้จ่ายเกินตัว และควรต้องกันเงินสำหรับลงทุนก่อนใช้จ่าย และ เผื่อเงินฉุกเฉิน และค่ารักษาพยาบาลในอนาคต โดยไม่ควรหวังว่า เงินรัฐ มรดก หรือ เงินจากลูกหลานจะช่วยเราได้

ที่มา : สำนักงานประกันสังคม ,ธปท.,ธนาคารกรุงศรีอยุธยา

อ่านข่าวหุ้น ข่าวทองคำ และ ข่าวการลงทุน และ การเงิน กับ Thairath Money ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney

Thairath Poll

สำรวจข้อมูลทางประชากรศาสตร์ เพื่อปรับปรุงประสิทธิภาพของเว็บไซต์

รายได้ต่อเดือนของคุณ

การเก็บรวบรวมข้อมูลนี้นำไปใช้เพื่อ กิจกรรมทางการตลาดโดย ยึดหลัก ปฏิบัติตามนโยบายคุ้มครองข้อมูล ส่วนบุคคล