เช็กสถานะเงินต่างชาติปี 67 เริ่มเห็นแสงสว่าง เศรษฐกิจฟื้น ดึงเงินไหลเข้า

“Summary“

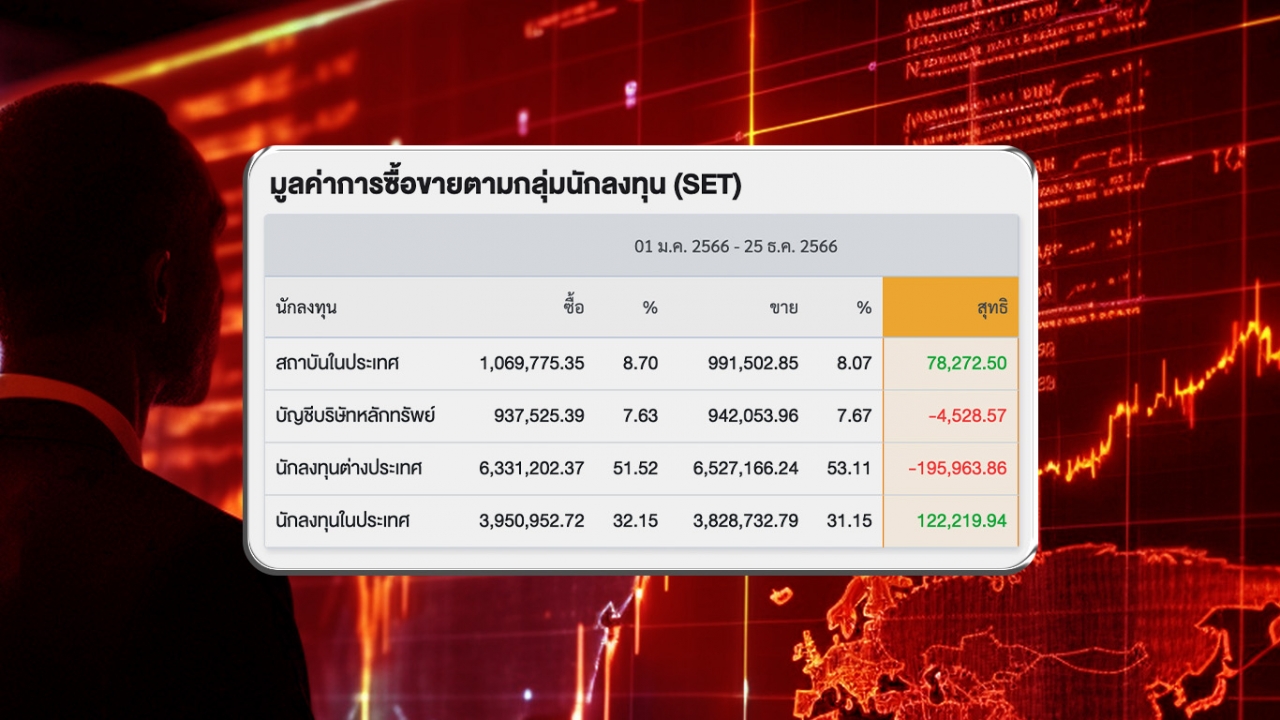

- เช็กกระแสเงินลงทุนต่างชาติ หลังขายสุทธิในตลาดหุ้นไทยปี 2566 ไปแล้วเกือบ 2 แสนล้านบาท นักวิเคราะห์ฯ ชี้กระแสเงินลงทุนต่างชาติมีโอกาสไหลกลับในปี 2567 และทำให้ตลาดหุ้นไทยปรับตัวเพิ่มขึ้นได้ หลังแนวโน้มเศรษฐกิจไทยมีแนวโน้มฟื้นตัว

Latest

นักลงทุนต่างติดตามทิศทางของตลาดหุ้นไทยในปี 2567 โดยเฉพาะกระแสเงินลงทุนต่างชาติ ที่ขายสุทธิในตลาดหุ้นไทยปี 2566 ไปแล้วเกือบ 2 แสนล้านบาท โดยต่างคาดหวังว่ากระแสเงินลงทุนต่างชาติจะไหลกลับ และทำให้ตลาดหุ้นไทยปรับตัวเพิ่มขึ้นได้ หลังแนวโน้มเศรษฐกิจไทยมีความหวังว่าจะฟื้นตัว และทิศทางอัตราดอกเบี้ยนโยบายผ่านจุดสูงสุดไปแล้ว

วันนี้ “Thairath Money” ได้รวบรวมความเห็นนักวิเคราะห์หลักทรัพย์ ถึงทิศทางของตลาดหุ้นไทยในปี 2567 ว่าจะมีความน่าสนใจมากแค่ไหน พร้อมคำแนะนำและกลยุทธ์การลงทุนมาฝาก เพื่อให้นักลงทุนติดตามไปพร้อมกัน

ลุ้นกระแสเงินลงทุนต่างชาติไหลกลับปี 2567

เริ่มกันที่ความเห็นของ ณัฐพล คำถาเครือ ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด เปิดเผยกับ “Thairath Money” ว่า ประเมินทิศทางกระแสเม็ดเงินลงทุนต่างชาติปี 2567 ในภาพรวมมีโอกาสไหลเข้าได้ ซึ่งเป็นลักษณะของการซื้อกลับจากปี 2566 ที่นักลงทุนต่างชาติขายสุทธิเกือบ 2 แสนล้านบาท โดยจะทยอยไหลเข้าในไตรมาสที่ 1/67 และแผ่วลงในช่วงในไตรมาส 2/67 ถึงไตรมาส 3/67 และฟื้นตัวกลับมาใหม่ในไตรมาส 4/67

ทั้งนี้ ตลาดหุ้นไทยยังมีความน่าสนใจในแง่ของการเติบโตทางเศรษฐกิจที่ดีกว่าเมื่อเทียบกับปีก่อน ขณะที่หลายประเทศเศรษฐกิจมีแนวโน้มชะลอตัวลง และมีความกังวลเรื่องเศรษฐกิจถดถอย จึงมองว่ามีความน่าสนใจและเป็นโอกาสดึงดูดเม็ดเงินลงทุนจากต่างชาติด้วย

ด้าน วทัญ จิตต์สมนึก ผู้อำนวยการ ฝ่ายวิเคราะห์กลยุทธ์ บริษัทหลักทรัพย์ พาย จำกัด (มหาชน) กล่าวว่า ด้วยทิศทางการดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ (เฟด) ที่มาถึงจุดเข้มงวดสูงสุด และส่งสัญญาณชัดเจนว่าจะเริ่มปรับลดดอกเบี้ยลงในปี 2567 จะเป็นปัจจัยบวกต่อค่าเงินบาทให้มีแนวโน้มแข็งค่า

ซึ่งเงินบาทที่แข็งค่าจะเป็นปัจจัยบวกต่อกระแสเงินทุนต่างชาติให้มีโอกาสไหลกลับมาซื้อสุทธิหุ้นไทย ซึ่งเชื่อว่าจะไม่เห็นแรงขายต่างชาติที่หนักหน่วงเหมือนในปี 2566 ที่ต่างชาติขายสุทธิกว่า 1.9 แสนล้านบาท

ขณะที่ กิจพณ ไพรไพศาลกิจ ผู้อำนวยการฝ่ายวิเคราะห์และนักกลยุทธ์ บล.ยูโอบี เคย์เฮียน (ประเทศไทย) กล่าวว่า ทิศทางของกระแสเงินลงทุนต่างชาติในปี 2567 คาดไหลกลับมาได้บ้างบางช่วง แต่ยังไม่เห็นการไหลกลับเข้ามาอย่างจริงจัง สาเหตุสำคัญมาจากส่วนต่างอัตราดอกเบี้ยนโยบายระหว่างสหรัฐฯ และไทยที่ห่างกันราว 3% แม้สหรัฐฯ จะประกาศหยุดขึ้นดอกเบี้ยแล้ว และจะมีการปรับลดในเวลาต่อมา โดยมองว่าสถานการณ์อาจคล้ายคลึงกับในปี 2543

ในปี 2543 ส่วนต่างดอกเบี้ยนโยบายระหว่างสหรัฐฯ และไทยค่อนข้างกว้าง ส่งผลให้เงินบาทอ่อนค่าลงต่อเนื่อง รอบนั้นดัชนีตลาดหุ้นไทยปรับตัวลดลงราว 18% และหุ้นอุตสาหกรรมส่วนใหญ่ปรับตัวติดลบ อย่างไรก็ตาม ผลกระทบในปัจจุบันอาจไม่ได้รุนแรงเท่า 23 ปีที่ผ่านมา จากความแข็งแกร่งของงบการเงินในธุรกิจไทยยังอยู่ในเกณฑ์ที่ดี

ตลาดหุ้นไทยปี 2567 สดใส เศรษฐกิจไทยโตดี

วทัญ จิตต์สมนึก ผู้อำนวยการ ฝ่ายวิเคราะห์กลยุทธ์ บริษัทหลักทรัพย์ พาย จำกัด (มหาชน) กล่าวว่า มีมุมมองเชิงบวกต่อตลาดหุ้นไทยในปี 2567 แม้ในปี 2566 จะเป็นปีที่ย่ำแย่ด้วยการปรับฐานลงมากว่า 16% ตั้งแต่ต้นปี สวนทางกับตลาดหุ้น S&P500 ที่ปรับขึ้นมา 23% เทียบเท่าช่วงเวลาเดียวกัน อย่างไรก็ตามการปรับฐานลงมาของตลาดหุ้นไทยส่งผลให้ระดับราคาหุ้นน่าสนใจ หากอิงกำไรต่อหุ้นปี 2567 ของตลาดหุ้นไทยจากทาง Bloomberg Consensus ที่คาดไว้ราว 95 บาท/หุ้น จะส่งผลให้ระดับดัชนีบริเวณ 1,400 จุด คิดเป็นอัตราส่วน P/E เพียง 14.7 เท่า ซึ่งต่ำกว่าค่าเฉลี่ยในรอบ 13 ปีย้อนหลังที่ 15.5 เท่า

ในขณะที่ปัจจัยพื้นฐานของไทยถือว่ามีความน่าสนใจด้วยแนวโน้มการเติบโตของเศรษฐกิจไทยในปี 2567 ที่ธนาคารแห่งประเทศไทยคาดว่าอัตราการขยายตัวทางเศรษฐกิจจะอยู่ที่ 3.8% เมื่อเทียบกับปี 2566 ที่ขยายตัวเพียง 2.4% โดยเศรษฐกิจไทยปี 2567 จะได้แรงหนุนจากทุกเครื่องยนต์เศรษฐกิจ อันประกอบไปด้วย การบริโภค การลงทุนภาคเอกชน การลงทุนภาครัฐ การท่องเที่ยว และการส่งออก ซึ่งนับเป็นครั้งแรกตั้งแต่ช่วงโควิด-19 ที่เศรษฐกิจไทยกลับมาขยายตัวพร้อมกันทุกเครื่องยนต์

ทั้งนี้ ประเมินกรอบการเคลื่อนไหวของดัชนีตลาดหุ้นไทย ปี 2567 ไว้ที่ 1,215-1,545 จุด พร้อมประเมินเป้าหมายปี 2567 ไว้ที่ 1,545 จุด อย่างไรก็ตาม ความเสี่ยงที่ต้องจับตาได้แก่การฟื้นตัวของเศรษฐกิจจีนและสหรัฐฯ จะเข้าสู่ภาวะถดถอยหนักหน่วง (Hard Landing) หรือไม่ เพราะปัจจุบันหลายๆ สัญญาณบ่งชี้ว่ามีความเสี่ยงที่จะเป็นแบบนั้น หากเกิด Hard Landing ในสหรัฐฯ มองแนวรับกรณีเลวร้ายสุดไว้ที่ 1,215 จุด รวมไปถึงการฟื้นตัวของการท่องเที่ยว หากต่ำกว่าเป้าหมายจะเสี่ยงที่เกิด Downside Risk ต่อประมาณการเศรษฐกิจไทย

ด้าน ณัฐพล คำถาเครือ ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด เปิดเผยว่า สำหรับเป้าหมายดัชนีตลาดหุ้นไทยปี 2567 ให้ไว้ที่ 1,520 จุด โดยเชื่อว่าช่วงต้นปีตลาดหุ้นมีโอกาสฟื้นตัวขึ้นได้ในช่วงไตรมาส 1/67 จากแรงหนุนมาตรการกระตุ้นเศรษฐกิจของภาครัฐ เช่น มาตรการลดหย่อนภาษี “Easy E-Receipt” การปรับขึ้นค่าแรง และความชัดเจนของโครงการดิจิทัลวอลเล็ต อย่างไรก็ดี ที่ผ่านมาตลาดหุ้นไทยมักมีแรงซื้อในช่วงเดือนมกราคม หรือที่เรียกว่า “January Effect” คาดว่าจะหนุนดัชนีให้ปรับตัวขึ้นได้

พร้อมกันนี้ มองว่ากิจกรรมการลงทุนจะเร่งตัวขึ้นมาจากปีก่อน สะท้อนจากการยื่นขอสิทธิประโยชน์จากสำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) จำนวนมากในปี 2566 ซึ่งประเมินว่าสูงกว่าปี 2565 ราว 15% โดยกิจกรรมการลงทุนจะเป็นตัวเร่งการเติบโตของเศรษฐกิจได้ดีกว่าการบริโภคในประเทศ เนื่องจากมีฐานที่ต่ำ ขณะที่การเร่งเบิกจ่ายงบประมาณของภาครัฐที่มีระยะเวลาสั้น จะเป็นตัวเร่งการใช้งบประมาณช่วยสนับสนุนการเติบโตของเศรษฐกิจด้วย

ส่วน กิจพณ ไพรไพศาลกิจ ผู้อำนวยการฝ่ายวิเคราะห์และนักกลยุทธ์ บล.ยูโอบี เคย์เฮียน (ประเทศไทย) กล่าวว่า สำหรับปี 2567 ประเมินว่าภาพรวมการลงทุนอาจไม่หวือหวาและไม่โดดเด่นมาก แต่ในแง่ภาพรวมของเศรษฐกิจ คาดจะมีแรงส่งที่ดีและมีสมดุลมากขึ้นเมื่อเทียบกับปี 2566 ทั้งด้านการท่องเที่ยว การบริโภคภายในประเทศ การใช้จ่ายภาครัฐที่คาดจะกลับมาดีขึ้น และการส่งออกที่คาดว่าจะกลับมาเป็นบวก โดยประเมินเป้าหมายดัชนีในปี 2567 ที่ระดับ 1,600 จุด จากอัตราส่วน P/E ที่ 16 เท่า

อย่างไรก็ดี ยังมีปัจจัยท้าทายที่สำคัญ โดยเฉพาะความเสี่ยงของเศรษฐกิจโลกที่มีแนวโน้มเติบโตในอัตราที่ช้าลง อาจทำให้ธุรกิจที่อิงกับเศรษฐกิจโลกยังมีความไม่แน่นอน ขณะเดียวกัน ความน่าจะเป็นของการลงทุนในหุ้นปี 2567 ยังมีคู่เปรียบเทียบที่สำคัญ คือผลตอบแทนการลงทุนในตราสารหนี้ที่ให้ดอกเบี้ยสูงถึง 3-4% ซึ่งจะกระทบต่อหุ้นที่มีระดับ Valuation สูง มีหนี้เยอะ และให้ผลตอบแทนต่ำทันที

กลยุทธ์ลงทุนปี 2567 หุ้นค้าปลีกมาแรง

วทัญ จิตต์สมนึก ผู้อำนวยการ ฝ่ายวิเคราะห์กลยุทธ์ บริษัทหลักทรัพย์ พาย จำกัด (มหาชน) กล่าวว่า สำหรับกลยุทธ์การลงทุนในปี 2567 แนะนำกลุ่มอุตสาหกรรมภายในประเทศ ตามการฟื้นตัวของเศรษฐกิจไทยที่ชัดเจนกว่าเศรษฐกิจโลก ประกอบไปด้วย กลุ่มค้าปลีก ได้แก่ BJC, CRC, CPALL, HMPRO ธนาคารพาณิชย์ ได้แก่ BBL, KBANK, KTB, SCB กลุ่มท่องเที่ยว ได้แก่ AOT, CENTEL, MINT กลุ่มการเงิน ได้แก่ SAWAD, TIDLOR ศูนย์การค้า ได้แก่ CPN โดยเลือกหุ้นเด่น ได้แก่ AOT CPALL TIDLOR

ขณะที่ ณัฐพล คำถาเครือ ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด มองว่า หุ้นกลุ่มที่จะโดดเด่นในปี 2567 คือ หุ้นปลอดภัย (Defensive) เช่น กลุ่มโรงไฟฟ้า เช่น GPSC, BGRIM, RATCH, EGCO และกลุ่มสื่อสาร เช่น ADVANC, TRUE หลังถูกกระทบเรื่องอัตราดอกเบี้ยในปีที่ผ่านมา แต่ตอนนี้ดอกเบี้ยผ่านจุดสูงสุดไปแล้ว คาดว่าจะกลับมา Outperform ตลาดได้ และหุ้นที่อิงกับการบริโภคในประเทศ (Domestic play) เช่น กลุ่มค้าปลีก เช่น CPALL, CPAXT, BJC จะได้ประโยชน์จากมาตรการกระตุ้นการบริโภคของภาครัฐ หนุนให้กลุ่มค้าปลีกปรับตัวขึ้นมาได้ดี

ด้าน กิจพณ ไพรไพศาลกิจ ผู้อำนวยการฝ่ายวิเคราะห์และนักกลยุทธ์ บล.ยูโอบี เคย์เฮียน (ประเทศไทย) กล่าวว่า สำหรับกลยุทธ์การลงทุนในปี 2567 เน้นเลือกหุ้นรายตัวที่มีหนี้ต่ำและได้เปรียบจากทิศทางเงินบาทที่อ่อนค่า โดยหุ้นกลุ่มที่ได้ประโยชน์ทางตรง ได้แก่ กลุ่มส่งออกอาหาร กลุ่มอิเล็กทรอนิกส์ ส่วนหุ้นกลุ่มที่ได้ประโยชน์ทางอ้อม ได้แก่ กลุ่มท่องเที่ยว และกลุ่มการแพทย์ โดยหุ้นเด่น Top Pick ในปี 2567 เลือก ADVANC, BDMS, EA, ECGO, SCB, TU และ BSRC

อ่านข่าวหุ้น และการลงทุน กับ Thairath Money ได้ที่