คุยกับกูรูเศรษฐกิจ ชี้ปัจจัยทำไมคนไทยจ่ายภาษีน้อย มองโครงสร้างมีจุดบกพร่อง อาจถึงเวลาต้องปฏิรูประบบ!

ผู้อ่านทุกคนคงพอจะทราบกันเบื้องต้นอยู่แล้วว่า โดยทั่วไป 'ภาษี' เป็นสิ่งที่รัฐเรียกเก็บจากประชาชน เพื่อนำไปใช้สำหรับการพัฒนาประเทศด้านต่างๆ เช่น เศรษฐกิจ การศึกษา คมนาคม สาธารณสุข การรักษาความสงบภายในชาติ และอื่นๆ จะเห็นได้ว่า 'ภาษี' ดูจะมีข้อดีมากเลยทีเดียว

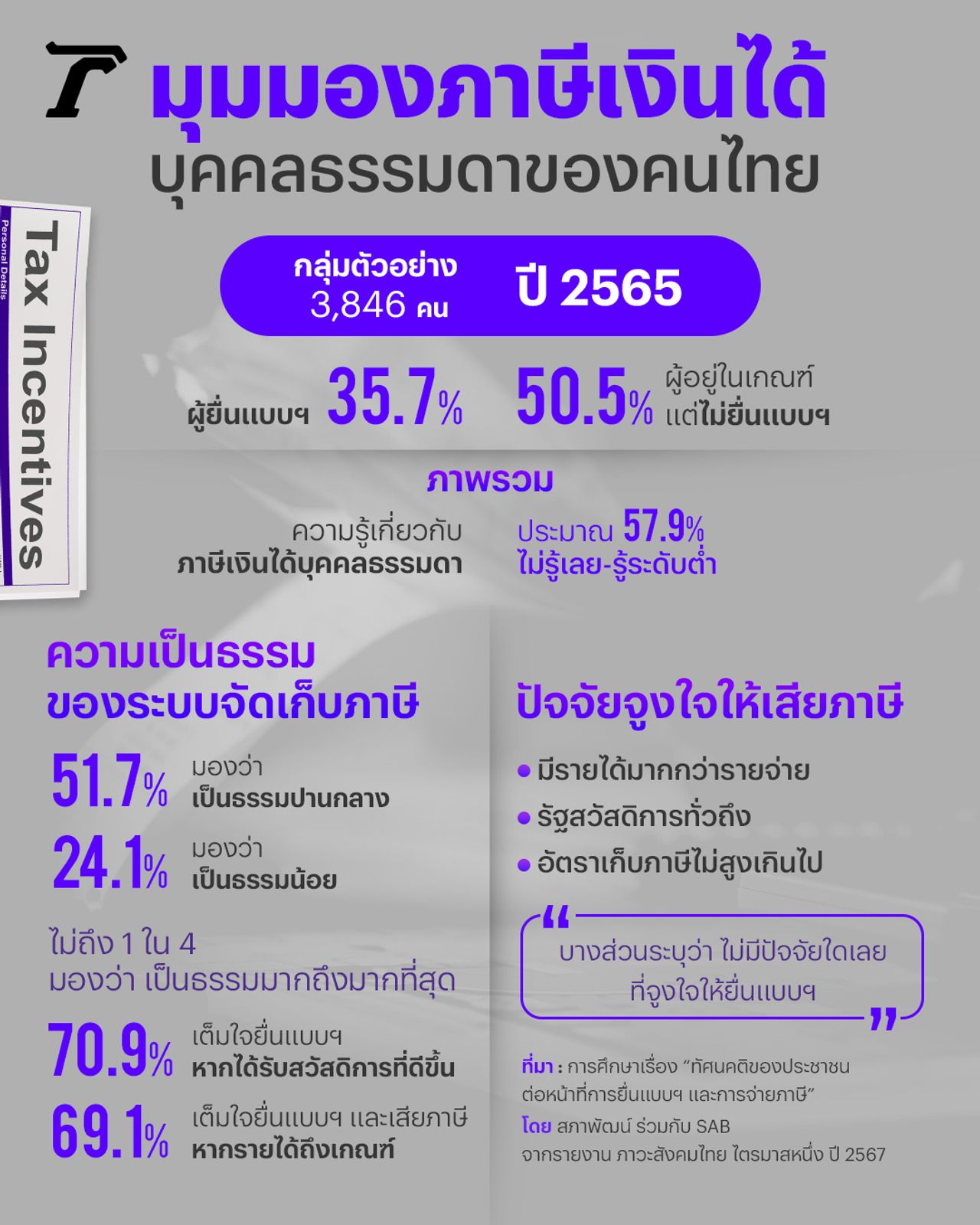

แต่ข้อมูลจากรายงาน ภาวะสังคมไทยไตรมาสหนึ่ง ปี 2567 ของสำนักงานสภาพัฒนาเศรษฐกิจและสังคมแห่งชาติ หรือ สภาพัฒน์ ซึ่งทำการศึกษาเรื่อง ทัศนคติของประชาชนต่อหน้าที่การยื่นแบบฯ และการจ่ายภาษี ร่วมกับบริษัท ศูนย์วิจัยเพื่อการพัฒนาสังคมและธุรกิจ จำกัด (SAB) พบว่า

การศึกษากลุ่มตัวอย่างจำนวน 3,846 คน ทำให้ทราบว่าปี 2565 มีผู้ยื่นแบบฯ 35.7% และผู้อยู่ในเกณฑ์แต่ไม่ยื่นแบบฯ 50.5% โดยกลุ่มยื่นแบบฯ เป็นกลุ่ม Gen Y 60.0% ส่วนกลุ่มอยู่ในเกณฑ์แต่ไม่ยื่นแบบฯ กระจายอยู่ในกลุ่ม Gen X, Gen Y และ Baby Boomer

...

จากการศึกษากลุ่มตัวอย่าง พบว่า ภาพรวมมีความรู้เกี่ยวกับภาษีเงินได้บุคคลธรรมดา ในระดับต่ำ ประมาณ 57.9% ไม่รู้เลยถึงรู้ระดับต่ำ อีกทั้งส่วนใหญ่มองว่า ระบบการจัดเก็บภาษีเงินได้ มีความเป็นธรรมในระดับปานกลางถึงค่อนข้างต่ำ โดย 51.7% มองว่า เป็นธรรมปานกลาง 24.1% มองว่า เป็นธรรมน้อย มีเพียงไม่ถึง 1 ใน 4 ที่เห็นว่าระบบมีความเป็นธรรมถึงมากที่สุด

โดยกลุ่มที่เห็นว่าระบบไม่เป็นธรรม ระบุสาเหตุว่า ระบบตรวจสอบยังไม่ครอบคลุม, ผู้มีรายได้สูงบางกลุ่มใช้ช่องโหว่ทางกฎหมาย และเกณฑ์เงินได้ขั้นต่ำที่ต้องเสียภาษีฯ ต่ำเกินไป ทั้งนี้ 65.9% ของกลุ่มที่อยู่ในเกณฑ์แต่ไม่ยื่น ระบุว่า เต็มใจยื่นแบบฯ หากได้รับสวัสดิการที่มากขึ้น

จากข้อมูลที่กล่าวมาข้างต้น ดูจะสอดคล้องกับความคิดเห็นของ 'ผศ.ดร.สันติ ชัยศรีสวัสดิ์สุข' คณะพัฒนาการเศรษฐกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์ (NIDA) ซึ่งเรามีโอกาสได้สนทนาถึงปัญหาของระบบภาษีไทย

คนเสียภาษีน้อย เพราะได้รับการยกเว้น :

บทเริ่มต้นของการสนทนาเรื่องนี้ ผศ.ดร.สันติ กล่าวว่า ภาษีที่เรากำลังจะพูดถึง คือ ภาษีเงินได้บุคคลธรรมดา ซึ่งเก็บจากคนที่ทำงานกินเงินเดือน คนที่ทำฟรีแลนซ์ หรือรับจ๊อบเสริมเป็นหลัก ส่วนภาษีเงินได้นิติบุคคล เก็บจากพวกบริษัทหรือห้างร้านที่ทำกำไรได้ ปัจจุบันอัตราเสียภาษีของกลุ่มนี้อยู่ที่ 20% และภาษีอีกกลุ่มหนึ่งที่ถือว่าเป็นกลุ่มใหญ่ ก็คือภาษีมูลค่าเพิ่ม หรือที่เราเรียกว่า Vat เป็นภาษีที่เก็บจากสินค้าและบริการ

คราวนี้ภาษีที่เรามองว่ามันเหมือนเป็นปัญหา เพราะคนเสียภาษีน้อย คือกลุ่มภาษีประเภทเงินได้บุคคลธรรมดา มีข่าวอ้างอิงกันออกมาว่า เรามีคนอยู่ในวัยทำงานตั้ง 38 ล้านคน ต้องยื่นแบบภาษีประมาณ 10 ล้านคน แต่สุดท้ายเหลือผู้ต้องจ่ายภาษีแค่ประมาณ 3-5 ล้านคน

"ผมต้องเรียนว่า จริงๆ แล้วตัวเลขมันก็ประมาณนี้แหละ เพราะแม้ว่าผู้ต้องยื่นแบบจะมีถึงหลัก 10 ล้าน แต่สุดท้ายจะมีปัจจัยที่ทำให้หลายคนได้รับการยกเว้นเสียภาษี เช่น รายได้ต่ำกว่าระดับที่ต้องเสีย นอกจากนั้นยังมีอีก 2-3 ข้อ ที่เป็นเหตุได้รับการยกเว้นไม่ต้องเสียภาษี นี่จึงเป็นที่มาว่าทำไมประเทศไทยเหลือคนเสียภาษีน้อย"

ผศ.ดร.สันติ กล่าวยกตัวอย่างว่า ผมสมมติว่าคนคนหนึ่งมีรายได้ทั้งปีอยู่ที่ประมาณ 200,000 บาท ถ้านำ 12 (เดือน) ไปหาร ก็เท่ากับว่ามีรายได้ต่อเดือนประมาณ 16,000 บาท ก็เป็นกลุ่มคนเพิ่งเริ่มทำงาน เด็กจบใหม่ ซึ่งพวกเขาต้องยื่นแบบภาษี แต่สุดท้ายก็ไม่ได้เสียภาษี เพราะยังอยู่ในอัตราที่ได้รับการยกเว้น ดังนั้น หากอยากให้พวกเขาเสียภาษี ก็ต้องมีมาตรการยกระดับรายได้ให้สูงขึ้น

โดยโครงสร้างแล้ว ภาษีเงินได้บุคคลธรรมดา จะเสียภาษีแบบขั้นบันไดที่เรียกว่า 'อัตราก้าวหน้า' ซึ่งมีอัตราเสียสูงสุด 35% แต่ส่วนใหญ่แล้วรายได้ของคนไทยจะอยู่ในเรตที่ต้องเสีย 10% เฉลี่ยเสียภาษีต่อคนอยู่ที่ 17% ไม่เกิน 20%

...

ปัญหาของโครงสร้างภาษี :

เมื่อเราถามว่า ปัจจัยอะไรบ้างที่ทำให้คนไม่อยากเสียภาษี? ผศ.ดร.สันติ ได้ให้คำตอบกับเราว่า คงต้องบอกว่าความคิดคนเรามีหลากหลายต่างกันออกไป แต่โดยธรรมชาติของคนยังไงก็ไม่อยากเสียภาษี เขาอยากจะเลี่ยงกันหมด เพียงแต่ว่าภาษีเงินได้บุคคลธรรมดา เป็นเรื่องที่เลี่ยงค่อนข้างยากกว่าภาษีประเภทอื่น เพราะเงินเดือนเข้าระบบคอมพิวเตอร์อยู่แล้ว เพราะฉะนั้น การหลบเลี่ยง หรือหลีกเลี่ยงของคนกลุ่มนี้มีไม่เยอะหรอก

"คราวนี้เราต้องมาดูว่า จะคุยกันเรื่องจำนวนคนเสียภาษี หรือจะดูตัวเงินที่เก็บจากภาษีเงินได้บุคคลธรรมดา หากเอาเรื่องคน ก็อย่างที่บอกไปว่า มีคนเข้าข่ายไม่เสียภาษีจำนวนมาก ทำให้มีคนเสียภาษีน้อย แต่ถ้าถามว่า เงินที่จัดเก็บจากภาษีเงินได้บุคคลธรรมดา ทำไมน้อย หรือปัจจัยใดทำให้น้อย ส่วนตัวผมไม่คิดว่ามันน้อยนะ เพราะคนที่ยื่นแบบฯ แล้วต้องเสียภาษีจริงๆ เขาเสียกันไม่น้อยหรอก"

อย่างไรก็ดี อาจารย์สันติ มองว่า มี 2 ปัจจัยที่ทำให้การเก็บภาษีมีปัญหา!

ผศ.ดร.สันติ ระบุถึงปัญหาแรกว่า เป็นผลสืบเนื่องจากโครงสร้างของการเก็บภาษีนิติบุคคล ซึ่งอยู่ที่ 20% จากในอดีตที่เคยเก็บ 35% แต่สมัยหนึ่งที่พรรคเพื่อไทยเป็นรัฐบาล คุณกิตติรัตน์ ณ ระนอง เป็นรัฐมนตรีว่าการกระทรวงการคลัง เขาบอกว่า ประเทศในอาเซียนเก็บภาษีนิติบุคคลต่ำกว่าประเทศไทย ทำให้ไม่มีธุรกิจไหนอยากมาตั้งในไทย ตราบใดที่เราไม่ลดภาษีนิติบุคคลลง เขาจึงเสนอนโยบาย และออกกฎหมายให้ภาษีนิติบุคคลเหลือ 20%

...

ประเด็นเลยอยู่ตรงที่ว่า ภาษีเงินได้นิติบุคคลลดลงเหลือ 20% แต่ภาษีเงินได้บุคคลธรรมดาไม่ลด ทำให้คนที่ทำงานแล้วมีรายได้เพิ่มขึ้น ต้องเสียภาษีในอัตราที่ก้าวกระโดดขึ้นเรื่อยๆ จนกระทั่งเมื่อเขาอยู่ในระดับที่ต้องเสียภาษี 25% เขาก็จะเริ่มมองว่า ทำไมต้องมาเสียภาษีมากขนาดนี้ จึงเลือกไปจดทะเบียนตั้งบริษัท แล้วโอนรายได้ของตัวเองเข้าไป จะได้ไม่เสียภาษีเกิน 20%

"เมื่อเป็นรูปแบบบริษัท ก็ไปหาค่าใช้จ่ายเอามาหัก ไปหาใบเสร็จนู่นนี่นั่นเยอะแยะไปหมด ในทางปฏิบัติมันคือการเลี่ยงภาษี เพราะเอารายได้ของตัวเองไปไว้ในนามบริษัท แล้วก็บอกว่าตัวเองมีรายได้นิดเดียว เพื่อเลี่ยงการเสียภาษี"

กูรูด้านเศรษฐกิจ ยกตัวอย่างว่า สมมติคุณมีรายได้เดือนละ 100,000 บาท เท่ากับปีหนึ่งมีรายได้ 1,200,000 บาท ถ้าเสียภาษีรายได้แบบบุคคลธรรมดา คุณก็จะโดนเยอะ เอาไปใส่ในนามบริษัทก็เสียภาษีน้อยกว่า เพราะฉะนั้น เมื่อโครงสร้างภาษีเป็นเช่นนี้ เราเลยเห็นคนที่เขารับจ้างทำจ๊อบเสริม เลือกจะไปยื่นเป็นนิติบุคคลแทน จุดนี้ทำให้จำนวนคนที่ต้องเสียภาษีน้อยลงไปอีก

...

นิติบุคคลเสียภาษีจากกำไร :

จุดที่ 2 ที่อาจารย์สันติมองว่าเป็นปัญหา เป็นสิ่งสืบเนื่องจากปัญหาแรก เพราะถ้าเป็นนิติบุคคล จะเสียภาษีจาก 'กำไร' แปลว่า สามารถหารายจ่ายมาหักได้ เช่น คนในบริษัทไปกินเลี้ยงสังสรรค์กัน ก็ไปขอใบเสร็จมายื่นตอนเสียภาษีว่า นี่เป็นต้นทุนค่าใช้จ่ายของบริษัท ทำให้กำไรที่ได้ดูน้อยลง ตัดรายจ่ายที่ต้องเสียภาษีไปอีก

แต่ถ้าคุณเป็นบุคคลธรรมดา เขาจะให้คุณหักแค่ค่าลดหย่อน 60,000 บาท ซึ่งค่าลดหย่อนพวกนี้ไม่ได้ปรับมาเป็นเวลานานมากแล้ว ค่าลดหย่อนที่กำหนดไว้ไม่เกิน 60,000 บาท ถามว่า ปีหนึ่งเราใช้จ่ายแค่ 60,000 บาท ตกเดือนละ 5,000 บาทหรือไม่ ก็ไม่ใช่ เพราะความเป็นจริงในแต่ละวัน เรามีค่าใช้จ่ายกันมากมาย ทั้งค่าอาหารและค่าเดินทาง ผมถึงพยายามบอกว่า ถึงเวลาที่ต้องปรับแล้ว

"เปรียบเทียบง่ายๆ ค่าใช้จ่ายของคนก็เหมือนต้นทุนของบริษัท ซึ่งระบบให้บริษัทหักต้นทุนทั้งหมดได้ แล้วใช้แค่กำไรในการคิดเพื่อเสียภาษี แต่เมื่อเป็นบุคคลธรรมดา ระบบจำกัดให้ลดหย่อนแค่ 60,000 บาท ในขณะที่ค่าครองชีพถีบตัวสูงขั้น แต่ระบบยังให้ลดหย่อนเท่าเดิม แบบนี้ใครอยากจะเสียภาษีเงินได้บุคคลธรรมดา"

"ดังนั้น สำหรับผมไม่ใช่คนไม่รู้ว่าต้องเสียภาษี เพราะอย่างไรตามกฎหมายเขาก็ต้องเสียกันอยู่แล้ว แต่ความรู้สึกของพวกเขามองว่าแบกรับไม่ไหว และรู้สึกไม่เป็นธรรม เพราะในขณะที่ตนเองต้องเสียเต็มที่ แต่มีคนไม่ได้เสียภาษีอีกเยอะ เพราะมีช่องทางหลบเลี่ยงหรือยกเว้น" อาจารย์สันติ แสดงความคิดเห็นกับเรา

ปัจจัยที่เกี่ยวข้องกับจิตวิทยา :

หลายคนอาจจะเคยเห็นข้อความประมาณว่า ไม่อยากจ่ายภาษีเพราะรัฐสวัสดิการไม่ดี หรือไม่อยากจ่ายเพราะไทยยังมีการทุจริตให้เห็นอยู่มาก คำพูดลักษณะนี้ กูรูด้านเศรษฐศาสตร์จากนิด้า ยอมรับว่า เรื่องดังกล่าวมีผลทางจิตวิทยา

ผศ.ดร.สันติ ระบุว่า อย่างไรก็ตาม ในทางเศรษฐศาสตร์ เมื่อจะนำข้อมูลมาวิเคราะห์ เราจะแยกฝั่งรายได้และรายจ่ายออกจากกัน ฝั่งรายได้ของรัฐที่ไปเก็บภาษี มันเป็นหน้าที่ของคนที่ต้องจ่าย ไม่ว่ารัฐจะเอาเงินไปใช้จ่ายอย่างไร สุดท้ายคนก็ต้องเสียภาษี จะมาอ้างว่ารัฐใช้จ่ายไม่ได้เรื่อง ใช้จ่ายไม่ถูกใจ แล้วจะไม่เสียภาษีแบบนี้ก็ไม่ได้

ประเด็นหรือปัจจัยข้างต้นมันเลยมีผลแค่ทางจิตวิทยา เพราะตามกฎหมายยังต้องจ่ายภาษีอยู่ดี เพียงแต่ว่าอีกมุมหนึ่งในทางจิตวิทยา ถ้ารัฐทำอะไรที่สมเหตุสมผล มีประสิทธิภาพ คนก็จะรู้สึกว่า ยอมจ่ายภาษีก็ได้ ไม่ต้องไปเลี่ยงหรือหลบ

"การจะดูเรื่องประสิทธิภาพ ว่ารัฐมอบสวัสดิการให้เราได้มากแค่ไหน มันเป็นเรื่องที่วิพากษ์วิจารณ์ยาก เพราะต้องบอกว่า แม้สวัสดิการบางอย่างที่คุณไม่ได้ แต่ก็ยังมีกลุ่มคนที่เขาได้รับ เช่น สวัสดิการผู้สูงอายุ ที่แม้วันนี้คนวัยทำงานจะไม่ได้ แต่ในอนาคตก็อาจจะได้รับ"

เศรษฐกิจดีขึ้น รัฐเก็บภาษีได้เพิ่มขึ้น :

ภาพรวมของโครงสร้างทั้งหมดตอนนี้ ทำให้อาจารย์สันติมองว่า ถ้าจะว่ากันจริงๆ เราขาดดุลงบประมาณ แปลว่า เราเก็บภาษีได้น้อยกว่ารายจ่าย ซึ่งเราขาดดุลงบประมาณมาเป็นสิบปีแล้ว ตั้งแต่ปี 1997 ที่มีวิกฤติเศรษฐกิจต้มยำกุ้งเป็นต้นมา ผมก็ยังไม่รู้ว่าเราเกินดุลไปกี่ปี ซึ่งทุกวันนี้เรายังต้องทำขาดดุลงบประมาณ ถ้าไปดูแผนการคลังระยะกลางของกระทรวงการคลัง เขาวางแผนไว้แล้วว่า จะต้องขาดดุลไปอีกอย่างน้อย 5 ปี

"งบประมาณปี 2568 ที่เข้าสภา เพิ่งผ่านความเห็นชอบของ ครม. เราขาดดุลอีก 6-7 แสนล้าน แล้วถ้าเราต้องเป็นแบบนี้ไปอีก 5 ปี คิดง่ายๆ ว่าตัวเลขที่ต้องขาดดุลสูงถึงประมาณ 3 ล้านล้านบาท หากถามว่า สามารถลดการขาดดุลได้ไหม ก็ต้องดูว่าจะลดรายจ่ายได้หรือเปล่า การที่จะไปบอกกระทรวงต่างๆ ว่า อย่าใช้จ่ายเยอะ มันก็ทำไม่ได้ เพราะเขาต้องใช้งบ"

เมื่อลดรายจ่ายไม่ได้ ก็ต้องหารายได้เพิ่ม ซึ่งวิธีก็คือต้องทำให้เศรษฐกิจโตได้อย่างน้อย 10% ถึงจะพูดได้ว่า สามารถเก็บภาษีได้มากกว่าเดิม เพราะการที่จะเก็บภาษีจากนิติบุคคล และ VAT ได้ดีขึ้นก็มาจากเศรษฐกิจโตขึ้น ส่วนภาษีรายได้บุคคลธรรมดา จะเก็บได้มากขึ้นก็ต่อเมื่อพวกเขามีเงินเดือนสูงขึ้น

กูรูเศรษฐศาสตร์เลกเชอร์ข้อมูลให้ทีมข่าวฯ ฟังว่า ภาษีหลักของประเทศมี 3 ตัว คือ ภาษีเงินได้นิติบุคคล ภาษีเงินได้บุคคลธรรมดา และภาษีมูลค่าเพิ่ม (VAT) โดยโครงสร้างแล้ว 56-58% เป็นภาษี VAT ภาษีเงินได้นิติบุคคลอันดับสอง ส่วนภาษีเงินได้บุคคลธรรมดาอันดับ 3 ที่เหลือเป็นภาษีอื่นๆ ซึ่งภาษีเงินได้บุคคลธรรมดา ถ้าจะพูดกันจริงๆ มันมีสัดส่วนเพียง 10% ของรายได้รัฐ

ในกรณีของ VAT จริงๆ มันก็สามารถปรับขึ้นจาก 7% ได้ เพราะตอนที่เปลี่ยนจากภาษีการค้ามาใช้ภาษี VAT รัฐประกาศเก็บที่ 10% ไม่ใช่ 7% แต่ช่วงนั้นเกิดวิกฤติเศรษฐกิจ เลยเปลี่ยนมาใช้ 7% เป็นการชั่วคราว แต่ปัจจุบันยังไม่มีการปรับกลับจนกลายเป็นถาวร แต่ครั้นตอนนี้จะให้เปลี่ยนไปเป็น 10% นักการเมืองไม่ทำหรอก เพราะเขารู้ว่ายังไงคนก็ไม่ชอบ คนต้องออกมาโวยวาย เพราะคนจะมองว่าเป็นการเพิ่มภาระให้ เลยไม่ใช่นโยบายที่นักการเมืองอยากทำ

"ปัญหาภาษีมันยังมีอีกมากมาย ถึงเวลาที่กระทรวงการคลังต้องมานั่งคิดว่า จะปฏิรูประบบภาษีของเรายังไง ในมุมมองของผม การดำเนินงานระยะสั้น คือ ช่วงเวลาที่เศรษฐกิจไม่ดีแบบนี้ ต้องมีการปรับโครงสร้างให้สมดุล เช่น เรื่องลดหย่อนภาษี แต่มันก็แล้วแต่กระทรวงการคลัง ส่วนการดำเนินงานระยะยาว มองว่าอาจจะต้องปรับ VAT"

"การเก็บภาษีได้มากหรือน้อย มันแปรตามสภาพเศรษฐกิจ ถ้าเศรษฐกิจดี บริษัทก็มีกำไร รัฐจะเก็บภาษีนิติบุคคลเพิ่มได้อัตโนมัติ อีกทั้งถ้าเศรษฐกิจดี คนมีงานทำ ได้ปรับรายได้ มีโบนัส เขาก็จะเสียภาษีเพิ่ม ต่อให้จำนวนคนเสียภาษีไม่เพิ่ม แต่รัฐยังไงก็ได้เงินเพิ่ม ดังนั้น ยังไงมันก็อยู่ที่สภาพเศรษฐกิจ"

อ่านบทความที่น่าสนใจ :