Personal Finance

Wealth Management

ยุคนี้ "ถือเงินสด" ปลอดภัยสุดจริงไหม? ทำไม Gen Y ถึงเลือกเก็บเงินในบัญชี มากกว่าลงทุนในตลาดหุ้น?

“Summary“

- เงินสดยังเป็นสินทรัพย์ที่ปลอดภัยที่สุดอยู่ไหม?... เมื่อเห็นเทรนด์น่าสนใจว่าผู้คนกำลังมองหา “ความมั่นคงทางการเงิน” แทนการลงทุนใน “สินทรัพย์เสี่ยง” และกลุ่มที่กลายเป็นผู้นำในเทรนด์นี้ ไม่ใช่กลุ่ม Baby Boomer ที่เตรียมตัวเกษียณ แต่กลับเป็น Millennials หรือ Gen Y ที่กำลังเพิ่มเงินสดสำรอง แล้วเพราะอะไร ทำไม Gen Y ถึงหันมาถือเงินสดมากขึ้น?

Latest

เงินสดยังเป็นสินทรัพย์ที่ปลอดภัยที่สุดอยู่ไหม?... เมื่อสหรัฐอเมริกาเห็นเทรนด์น่าสนใจ ปี 2024 คนอเมริกันหันมาลงทุนเทเงินกว่า 230,000 ล้านดอลลาร์สหรัฐ ไปฝากไว้ในกองทุนตลาดเงิน ซึ่งเป็นกองทุนที่ถือเงินสดและตราสารหนี้ระยะสั้น แนวโน้มนี้สะท้อนว่าผู้คนกำลังมองหา “ความมั่นคงทางการเงิน” แทนการลงทุนใน “สินทรัพย์เสี่ยง”

โดยปกติแล้ว “เงินสด” มักเป็นตัวเลือกสำหรับนักลงทุนที่ต้องการลดความเสี่ยงในช่วงเวลาที่ตลาดมีความผันผวน หรือเปรียบเสมือนการเก็บเงินไว้ใต้ที่นอน เพื่อความอุ่นใจ อย่างไรก็ตาม ปี 2024 ที่ผ่านมา ได้กลับกลายเป็นปีที่มีการออมเงินมากที่สุดเป็นอันดับสองนับตั้งแต่ปี 1970 และเป็นรองเพียงปี 2023 เท่านั้น

และสิ่งที่น่าสนใจกว่านั้นคือ ผู้ที่นำเทรนด์นี้ไม่ใช่กลุ่ม Baby Boomer ที่เตรียมตัวเกษียณ แต่กลับเป็น Millennials หรือ Gen Y (ผู้ที่เกิดระหว่าง 1981-1996) ที่กำลังเพิ่มเงินสดสำรองของตนเอง แล้วเพราะอะไรเทรนด์ถึงเป็นไปแบบนี้กันนะ? ทำไม Gen Y ถึงหันมาถือเงินสดมากขึ้น?

Gen Y ถือเงินสดมากกว่าคนรุ่นก่อน

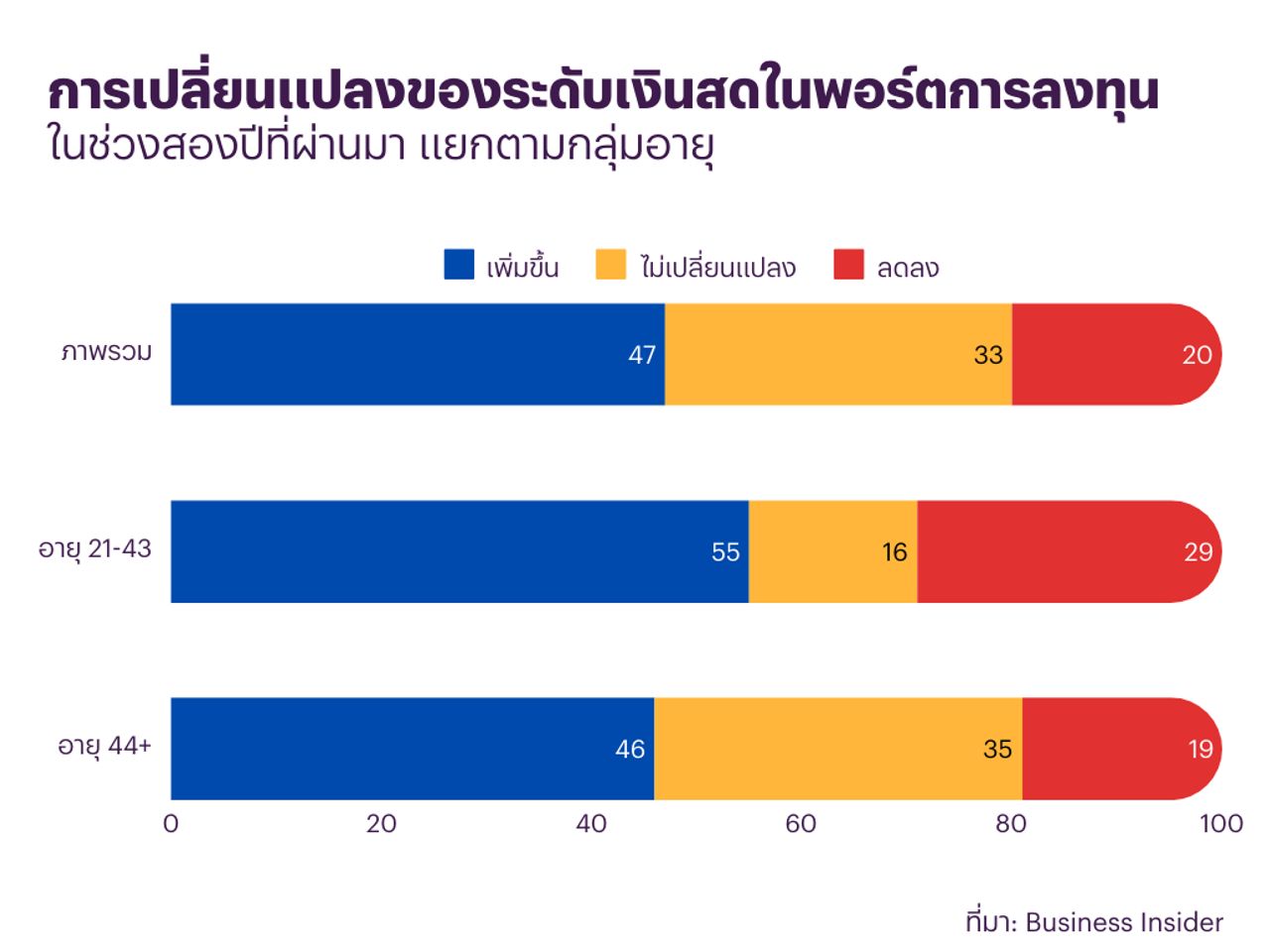

ผลสำรวจจาก Bank of America (มิถุนายน 2024) ระบุว่า 55% ของนักลงทุนอายุ 21-43 ปี เพิ่มการถือเงินสดในช่วงสองปีที่ผ่านมา เทียบกับเพียง 46% ของนักลงทุนที่อายุ 44 ปีขึ้นไป

แนวโน้มนี้ไม่ได้เกิดขึ้นเพราะวัยรุ่นหรือคนหนุ่มสาวรู้สึกตื่นตระหนกเกี่ยวกับเศรษฐกิจ หรือกลัวความผันผวนของตลาดเพียงอย่างเดียว ข้อมูลยังชี้ให้เห็นว่า พวกเขามองเศรษฐกิจและฐานะการเงินของตัวเองในแง่บวกด้วยซ้ำ

เทรนด์เดียวกันนี้ปรากฏให้เห็นชัดเจนในแบบสำรวจนักลงทุนของ eToro บริษัทนายหน้าซื้อขายหลักทรัพย์สำหรับนักลงทุนรายย่อย เมื่อสิ้นปี 2023 พบว่า 63% ของนักลงทุนที่มีอายุต่ำกว่า 44 ปี ได้เพิ่มสัดส่วนเงินสดในพอร์ตการลงทุนในช่วงหกเดือนที่ผ่านมา เทียบกับเพียง 27% ของนักลงทุนที่อายุมากกว่า 45 ปี

แล้วถ้ามั่นใจและมองว่าเศรษฐกิจและฐานะทางการเงินเป็นไปในแง่บวก ทำไมคนอายุน้อยถึงหันมาถือเงินสดมากกว่าลงทุน?

แผลเป็นทางการเงิน ที่ทำให้ Gen Y กลัวความเสี่ยง

Gen Y ตามนิยามของ Pew Research Center คือบุคคลที่เกิดในช่วงปี 1981-1996 ปัจจุบัน (ปี 2025 จะมีอายุระหว่าง 29-44 ปี) ซึ่งคนกลุ่มนี้หันมาเก็บเงินสดมากขึ้น มีเหตุผลสำคัญมาจากการถูกหล่อหลอมด้วยวิกฤตเศรษฐกิจครั้งใหญ่ถึง 2 ครั้งในอดีต

- วิกฤตการเงินโลก (Great Recession): หนึ่งในวิกฤตเศรษฐกิจที่เลวร้ายที่สุดของโลกที่เกิดในช่วง 2008-2009 เป็นช่วงที่ Gen Y หลายคนเพิ่งเรียนจบและก้าวเข้าสู่ตลาดงาน เป็นช่วงเดียวกันกับที่สถาบันการเงินล้มละลายจำนวนมาก และตลาดหุ้นร่วงหนัก ส่งผลให้คนตกงาน โดยเฉพาะคนวัย 20-24 ขณะนั้นที่อัตราว่างงานสูงกว่าวัยอื่นถึง 10% หรือแม้แต่คนที่มีงานทำก็จะได้รับอัตราค่าจ้างในช่วงแรกของอาชีพต่ำกว่าคนรุ่นก่อน เป็นเหตุให้หลายคนจึงเน้นเก็บเงินสดมากกว่าการลงทุน เพราะไม่มั่นใจในระบบการเงิน

- วิกฤตการระบาดของโควิด-19: ในช่วงปี 2020-2021 ในระหว่างที่เกิดการล็อกดาวน์ เหตุการณ์นี้ทำให้เศรษฐกิจหยุดชะงัก เป็นช่วงของตลาดหมี ที่เงินเฟ้อพุ่งสูง พฤติกรรมการใช้ชีวิตของหลายคนเปลี่ยนไป ซึ่งเป็นวิกฤตครั้งที่ 2 ของ Gen Y ส่งผลให้คนกลุ่มนี้ระวังตัวเรื่องการเงินมากขึ้น

จากข้อมูลเมื่อปี 2024 พบว่า Gen Y ถือเงินสดเป็น 19% ของสินทรัพย์ทางการเงินทั้งหมด ซึ่งสูงกว่า Gen X ที่ตอนอายุเท่ากัน โดย Gen Y ถือเงินสดมากกว่าถึง 13%

แม้ทุกเจเนอเรชันจะมีเรื่องราวแห่งความท้าทายทางเศรษฐกิจเป็นของตัวเอง อย่างเช่น Gen X ก็ต้องเผชิญกับเหตุการณ์ 9/11 และฟองสบู่ดอทคอมแตกในช่วงวัย 20 ปลาย ๆ ฝั่ง Baby Boomers ต้องต่อสู้กับภาวะเงินเฟ้อและอัตราดอกเบี้ยสูงในช่วงวัย 20 ปีของพวกเขาในยุค 1980 ส่วนคนรุ่นก่อนหน้านั้น เผชิญกับ Great Depression (ภาวะเศรษฐกิจตกต่ำครั้งใหญ่) ที่กินเวลาถึงสามปีและถือเป็นช่วงเวลาที่มืดมนที่สุดของเศรษฐกิจสหรัฐฯ

แต่สำหรับ Gen Y ความท้าทายนั้นหนักหนากว่า ตรงที่พวกเขาไม่ได้เผชิญแค่วิกฤตเดียว แต่ต้องเผชิญถึง 2 ครั้ง ตั้งแต่วิกฤตการเงินโลกปี 2008 ไปจนถึงการระบาดของโควิด-19 ในช่วงต้นวัยทำงานของพวกเขาเอง ซึ่งส่งผลกระทบต่อมุมมองด้านการเงินของคนรุ่นนี้อย่างลึกซึ้ง

บวกกับแรงกดดันจากความไม่แน่นอนทางภูมิรัฐศาสตร์ ความกลัวสงคราม ตลอดจนการออกมาเตือนถึงภาวะเศรษฐกิจถดถอยของนักวิเคราะห์ ยิ่งทำให้คน Gen Y กังวลกับอนาคตของเศรษฐกิจและความเป็นอยู่มากขึ้น

ถือเงินสดมากเกินไป อาจพลาดโอกาสทอง?

Business Insider ให้ความเห็นว่า “ปัญหาสำคัญของการถือเงินสดมากเกินไปคือ โอกาสที่สูญเสียไป” เพราะระหว่างปี 2010-2020 ซึ่งเป็นช่วงที่ Gen Y อยู่ในวัย 20-30 ปี ดัชนี S&P 500 เติบโตเฉลี่ยปีละ 11.5% ในขณะที่บัญชีเงินฝากแทบจะไม่ให้อัตราผลตอบแทนเลย เนื่องจากนโยบายอัตราดอกเบี้ยต่ำของธนาคารกลางสหรัฐ (Fed)

แต่แทนที่จะสร้างความมั่งคั่งผ่านดอกเบี้ยทบต้น Gen Y กลับพลาดตลาดกระทิงที่ยาวนานที่สุดในประวัติศาสตร์

ซึ่งพฤติกรรมที่เกิดขึ้นทั้งหมดนี้ ได้สร้าง “วัฒนธรรมการถือเงินสด” ที่แม้ว่าในปัจจุบันช่องว่างนี้เริ่มลดลงแล้ว เนื่องจากคนรุ่นนี้เข้าสู่วัย 30 ปีและเริ่มลงทุนมากขึ้น แต่ก็ยังมีแนวโน้มที่ Gen Y จะเลือกถือเงินสดต่อ

อย่างไรก็ตาม ความรู้สึกของเราที่มีต่อ “ความมั่นคงทางการเงิน” นั้นถูกหล่อหลอมมาจากประสบการณ์ชีวิต มากกว่าความรู้จากตำราเรียนหรือห้องเรียน

งานวิจัยจากมหาวิทยาลัยมิชิแกนในปี 2017 พบว่า เด็กอายุเพียง 5 ขวบก็สามารถเริ่มพัฒนานิสัยการใช้จ่ายและการออมเงินได้แล้ว นอกจากนี้ ยังมีงานวิจัยจำนวนมากที่ระบุว่า ความเครียดทางการเงินสามารถส่งผลกระทบต่อสุขภาพกาย จิตใจ และอารมณ์ ได้อย่างมีนัยสำคัญ

ประสบการณ์ทางการเงินในช่วงแรกของชีวิต อาจส่งผลอย่างลึกซึ้งต่อทัศนคติที่มีต่อเรื่องการเงิน ซึ่งเป็นเหตุผลว่าทำไมเรื่องการเงินส่วนบุคคลจึงดูไม่มีเหตุผลในบางครั้ง บางครั้งเราอาจจะรู้สึกว่าเรามีความมั่นคงทางการเงินเมื่อดูจากตัวเลขในบัญชี แต่กลับรู้สึกกลัวว่าตัวเองจะสูญเสียทุกอย่างไปตลอดเวลานั่นเอง

ที่มา: Business Insider, Yahoo! Finance

ติดตามเพจ Facebook: Thairath Money ได้ที่ลิงก์นี้ - https://www.facebook.com/ThairathMoney

Thairath Poll

สำรวจข้อมูลทางประชากรศาสตร์ เพื่อปรับปรุงประสิทธิภาพของเว็บไซต์

คุณประกอบอาชีพใด

การเก็บรวบรวมข้อมูลนี้นำไปใช้เพื่อ กิจกรรมทางการตลาดโดย ยึดหลัก ปฏิบัติตามนโยบายคุ้มครองข้อมูล ส่วนบุคคล