Personal Finance

Financial Planning

รู้จัก “ภาษีรับให้” เครื่องมือดักทางเลี่ยงภาษี “มรดก” ส่งต่อความมั่งคั่งตอนมีชีวิต

“Summary“

- ทำความรู้จัก “ภาษีรับให้” คืออะไร สำคัญอย่างไร ใครมีหน้าที่ต้องเสียภาษีนี้บ้าง เมื่อการรับให้อยู่ในประเด็นซักฟอกนายกรัฐมนตรี แพทองธาร ชินวัตร จนเกิดคำถามคาใจเป็นวิธีเลี่ยงภาษีหรือไม่

Latest

ทำความรู้จัก “ภาษีรับให้” คืออะไร สำคัญอย่างไร สรรพากรเรียกเก็บจากการให้หรือรับสินทรัพย์อย่างไร

ภาษีรับให้คืออะไร ต่างจากภาษีมรดกอย่างไร

หลายคนคงจะคุ้นเคยกับ “ภาษีมรดก” ที่กำหนดให้ผู้รับมรดกต้องเสียภาษีจากการรับทรัพย์สินตามพินัยกรรมในส่วนที่มูลค่าเกิน 100 ล้านบาท ซึ่งเป็นภาษีที่รัฐเก็บจาก "การส่งมอบความมั่งคั่ง" (Wealth Transfer) ของบุคคลหลังเสียชีวิตไปแล้ว

แต่ยังมีภาษีอีกตัวหนึ่งที่มาพร้อมกัน นั่นก็คือ “ภาษีรับให้” หรือเรียกทั่วไปว่า ภาษีการให้ (Gift Tax) ที่มีจุดประสงค์เพื่อลดความเหลื่อมล้ำ ดักทางไม่ให้มีการเลี่ยงภาษีมรดก เมื่อมีการโอนถ่ายทรัพย์สินในขณะที่เจ้าของมรดกยังมีชีวิตอยู่

โดยภาษีการรับให้ คือภาษีเงินได้บุคคลธรรมดา ที่จัดเก็บจากทรัพย์สินที่ให้หรือรับแก่บุตร คู่สมรส ญาติ หรือบุคคลอื่น ก่อนผู้ให้เสียชีวิต มีผลบังคับใช้ตั้งแต่วันที่ 1 กุมภาพันธ์ 2559 เป็นต้นมา

ใครมีหน้าที่เสียภาษีรับให้

ภาษีการให้กฎหมาย "ไม่จำกัดประเภททรัพย์สิน" ที่ให้ แต่จัดเก็บภาษีการให้จากทรัพย์สินทุกประเภทที่ "ให้" กัน ขึ้นอยู่กับความสัมพันธ์ระหว่างผู้ให้และผู้รับ

- กรณีการให้อสังหาริมทรัพย์: กำหนดให้พ่อแม่ที่โอนกรรมสิทธิ์หรือสิทธิครอบครองในอสังหาริมทรัพย์ให้กับลูกที่ชอบด้วยกฎหมาย แต่ไม่รวมถึงบุตรบุญธรรม เป็นผู้มีหน้าที่เสียภาษี

- กรณีการให้สังหาริมทรัพย์

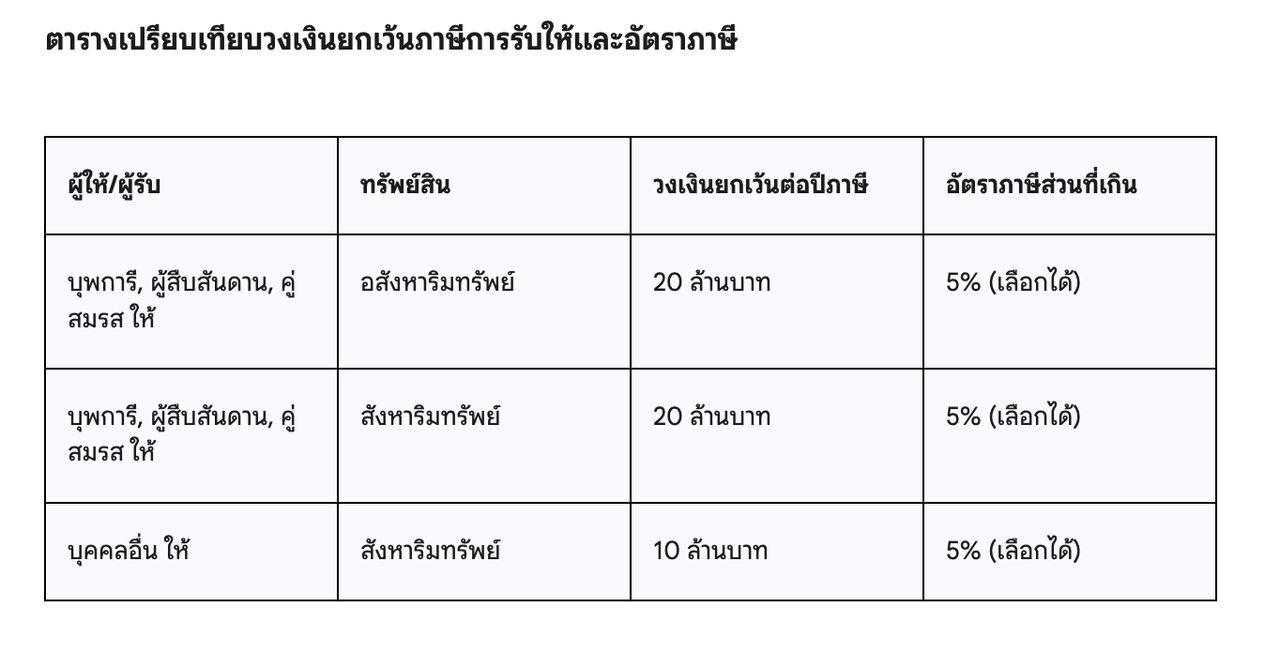

2.1 บุคคลธรรมดาหากได้รับทรัพย์สินจากพ่อแม่ ผู้สืบสันดาน หรือคู่สมรส ผู้รับมีหน้าที่เสียภาษีเฉพาะเงินได้ในส่วนที่เกินกว่า 20 ล้านบาทในแต่ละปีภาษี

2.2 บุคคลธรรมดาหากได้รับทรัพย์สินจากบุคคลอื่น ซึ่งมิใช่บุพการี ผู้สืบสันดาน คู่สมรส ผู้รับมีหน้าที่เสียภาษีเฉพาะเงินได้ส่วนที่เกินกว่า 10 ล้านบาทในแต่ละปีภาษี

อัตราภาษีรับให้

1. กรณีการให้อสังหาริมทรัพย์

ผู้เป็นเจ้าของกรรมสิทธิ์ที่โอนกรรมสิทธิ์หรือสิทธิครอบครองให้กับพ่อแม่ ผู้สืบสันดาน หรือคู่สมรส มีหน้าที่เสียภาษีอัตรา 5% ของมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 20 ล้านบาท หรือนำไปรวมคำนวณกับเงินได้พึงประเมินอื่นก็ได้

2. กรณีการให้สังหาริมทรัพย์

2.1 หากบุคคลธรรมดารับทรัพย์สินจากพ่อแม่ ผู้สืบสันดาน คู่สมรส มีหน้าที่เสียภาษีอัตรา 5% ของมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 20 ล้านบาท หรือนำไปรวมคำนวณกับเงินได้พึงประเมินอื่นก็ได้

2.2 หากบุคคลธรรมดารับทรัพย์สินจากบุคคลอื่นซึ่งมิใช่บุพการี ผู้สืบสันดาน คู่สมรส มีหน้าที่เสียภาษีอัตรา 5% ของมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 10 ล้านบาท หรือนำไปรวมคำนวณกับเงินได้พึงประเมินอื่นก็ได้

วิธีคำนวณภาษีรับให้

กรณีการให้อสังหาริมทรัพย์และสังหาริมทรัพย์ ต้องเสียภาษีอัตรา 5% ของส่วนที่เกินกว่า 10 ล้านบาท หรือ 20 ล้านบาท (แล้วแต่กรณี) โดยวิธีการคำนวณ คือ ส่วนที่เกิน 10 ล้านบาท หรือ 20 ล้านบาท × อัตราภาษี 5% = ภาษีที่ต้องเสีย

ทั้งนี้มูลค่าทรัพย์สินส่วนเกินที่ได้รับแต่ละประเภท มีการคำนวณฐานภาษีที่แตกต่างกันดังนี้

- ที่ดิน : ฐานภาษีคำนวณจาก "ราคาประเมินที่ดินทางราชการ"

- หุ้น (นอกตลาดหลักทรัพย์) : ฐานภาษีคำนวณจาก "ราคาตามบัญชี" (Book Value)

- หุ้น หรือ หลักทรัพย์ (ในตลาดหลักทรัพย์) : ฐานภาษีคำนวณจาก "ราคาปิด" ของหลักทรัพย์หรือหุ้น ณ วันที่ให้ (Market Value)

- เงินสด ทองคำ : มีมูลค่าตามราคาของทรัพย์สินนั้นๆ

ใครได้รับการยกเว้นภาษีรับให้

การยกเว้นภาษีการรับมรดกตามประเภทหรือรายชื่อที่กำหนดในกฎกระทรวง มีดังนี้

- บุคคลผู้ที่ได้รับมรดกที่เจ้ามรดกแสดงเจตนา หรือเห็นได้ว่ามีความประสงค์ให้ใช้มรดกนั้นเพื่อประโยชน์ในกิจการศาสนา กิจการศึกษา หรือกิจการสาธารณประโยชน์

- หน่วยงานของรัฐ และนิติบุคคลที่มีวัตถุประสงค์เพื่อกิจการศาสนา กิจการศึกษา หรือกิจการสาธารณประโยชน์

- บุคคล หรือองค์การระหว่างประเทศ ตามข้อผูกพันที่ประเทศไทยมีต่อองค์การสหประชาชาติ หรือตามกฎหมายระหว่างประเทศ หรือตามสัญญา หรือตามหลักถ้อยทีถ้อยปฏิบัติต่อกันกับนานาประเทศ

ผู้เสียภาษีรับให้ ต้องยื่นแบบฯ อย่างไร เมื่อไร

การยื่นแบบฯ แบ่งออกเป็น 2 กรณี

1. กรณีที่คำนวณภาษีการรับให้ในอัตรา 5% แล้ว ต้องนำภาษีที่คำนวณได้มายื่นแบบ ภ.ง.ด.90 รวมกับเงินได้อื่นหรือไม่

ผู้เสียภาษีมีสิทธิเลือกเสียภาษีในอัตรา 5% โดยไม่ต้องนำไปรวมคำนวณกับเงินได้อย่างอื่นในปีภาษีนั้น หรือเลือกนำไปรวมกับเงินได้อื่นเพื่อคำนวณภาษีตามปกติก็ได้

2. กรณีที่ผู้เสียภาษีเลือกเสียภาษีโดยไม่นำไปรวมคำนวณกับเงินได้อย่างอื่นในปีภาษี ต้องยื่นแบบแสดงรายการอย่างไร

กรณียื่นแบบกระดาษ ให้ระบุจำนวนเงินได้ จำนวนภาษี ในรายการ เงินได้จากการให้หรือการรับ (โดยเลือกเสียภาษีในอัตราร้อยละ 5 ของเงินได้เฉพาะส่วนที่ไม่ได้รับยกเว้นตามมาตรา 42(26) (27) (28))

กรณียื่นแบบออนไลน์ ผ่านระบบ E-Filing เลือก เงินได้จากการให้หรือการรับ (มาตรา 40(8)) ระบุเงินได้พึงประเมิน ภาษีหัก ณ ที่จ่าย (เฉพาะกรณีโอนกรรมสิทธิ์/สิทธิครอบครองในอสังหาริมทรัพย์) และทำเครื่องหมายหน้าข้อความ O ต้องการเสียภาษีโดยไม่รวม

ต้องยื่นแบบแสดงภาษีเมื่อไร

ภาษีการรับให้ถือเป็นเงินได้ประเภทที่ 8 ผู้มีหน้าที่เสียภาษีการรับให้ ต้องนำเงินได้ที่เกิดในระหว่างเดือนมกราคม-มิถุนายน ยื่นแบบ ภ.ง.ด.94 ภายในเดือนกันยายนของปีภาษี และนำรายได้ระหว่างเดือนมกราคม-ธันวาคม ยื่นแบบ ภ.ง.ด.90 ภายในเดือนมกราคม-มีนาคม ของปีถัดจากปีภาษี และหากยื่นแบบฯ ผ่านอินเทอร์เน็ตได้รับขยายเวลาออกไปอีก 8 วัน

ที่มา

https://www.scb.co.th/th/personal-banking/stories/grow-your-wealth/handing-down-your-wealth-strategy

อ่านข่าวการเงินส่วนบุคคล และการวางแผนการเงิน กับ Thairath Money เพื่อให้คุณ "การเงินดีชีวิตดีได้ที่ https://www.thairath.co.th/money/personal_finance

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้

https://www.facebook.com/ThairathMoney