Investment

Stocks

Tag

- #หุ้นไทย

- #ตลาดหลักทรัพย์

- #ตลาดหุ้น

- #หุ้น

- #หุ้นไทยวันนี้

- #หุ้นวันนี้

- #ภาวะดอกเบี้ยสูง

- #การเงิน

- #ตลาดหุ้นกู้

- #ปัญหาความเชื่อมั่น

- #ธุรกิจ

- #กรรมการบริษัท

- #ขาดสภาพคล่อง

- #บริษัท

- #อัตราดอกเบี้ยค้างสูง

- #เงินกู้

- #ผู้ถือหุ้น

- #อัตราดอกเบี้ย

- #เจ้าหนี้

- #สถาบันการเงิน

- #ปรับขึ้นอัตราดอกเบี้ยนโยบาย

- #กำไรบริษัทจดทะเบียน

- #หนี้สูง

- #ออกหุ้นกู้ชุดใหม่

- #ลงทุนในตลาดหุ้นกู้

- #ต้นทุนทางการเงินสูง

- #ฐานะการเงิน

- #กระแสเงินสด

- #ยอดหนี้ที่ต้อง Rollover

- #อัตราส่วนหนี้ต่อทุน

- #อัตราส่วนหนี้สินต่อทุน

- #งบกำไรขาดทุน.

- #ไทยรัฐเปิดประเด็น

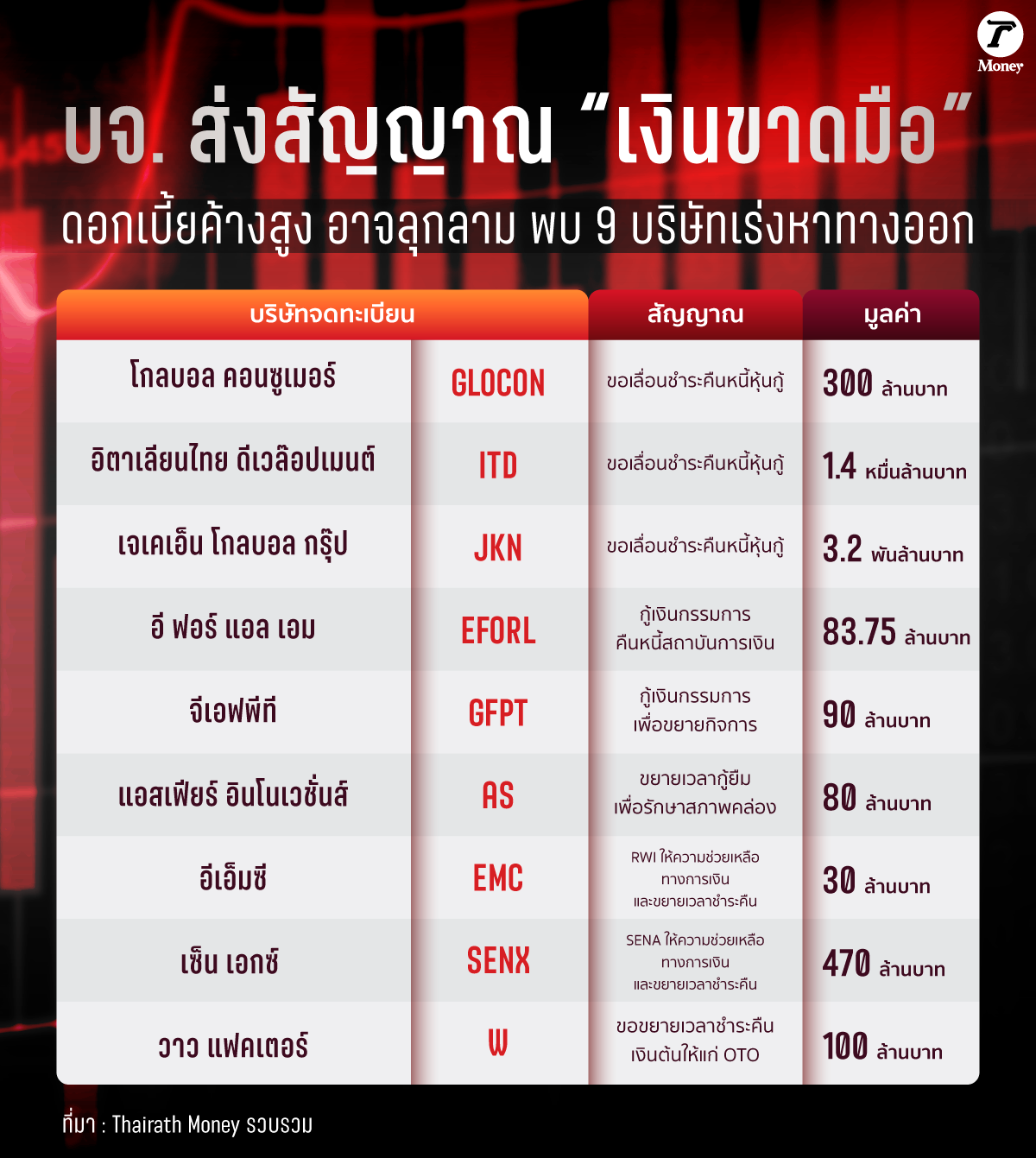

บจ. ส่งสัญญาณ “เงินขาดมือ” ดอกเบี้ยค้างสูง อาจลุกลาม พบ 9 บริษัทเร่งหาทางออก

“Summary“

- ภาวะดอกเบี้ยสูงกำลังเป็นภัยคุกคามใหม่ให้กับภาคธุรกิจ บริษัทจดทะเบียนหลายรายกำลังส่งสัญญาณว่าอาจกำลัง “ขาดสภาพคล่อง” โดยพบว่าในต้นปี 2567 บริษัทที่ส่งสัญญาณดังกล่าว คิดเป็นมูลค่าหนี้รวมประมาณกว่า 1.8 หมื่นล้านบาท

Latest

ภาวะดอกเบี้ยสูงกำลังเป็นภัยคุกคามใหม่ให้กับภาคธุรกิจ ที่ต้องแบกรับต้นทุนการดำเนินงาน จากดอกเบี้ยที่เพิ่มขึ้น ซึ่งภาวะตลาดหุ้นกู้ที่ “ปิด” จากปัญหาความเชื่อมั่น ทำให้นักลงทุนหลายคนเลื่อนที่จะไม่ลงทุนในตลาดหุ้นกู้ ดังนั้นธุรกิจในเมืองไทยต้องเร่งหาทางปรับตัว

บริษัทจดทะเบียนหลายรายกำลังส่งสัญญาณว่าอาจกำลัง “ขาดสภาพคล่อง” โดยพบว่าบางส่วนต้องขอเลื่อนจ่ายหนี้หุ้นกู้ออกไป หรือขอความช่วยเหลือทางการเงินจากกรรมการบริษัทและบริษัทแม่ ขณะที่สถานการณ์ในตลาดหุ้นกู้นักลงทุนยังขาดความเชื่อมั่น ทำให้บบางบริษัทไม่สามารถออกหุ้นกู้ชุดใหม่เพื่อทดแทนหุ้นกู้ชุดเดิมได้

“Thairath Money” รวบรวมบริษัทจดทะเบียนที่ส่งสัญญาณว่าอาจกำลังประสบปัญหาด้านสภาพคล่องในต้นปี 2567 ท่ามกลางอัตราดอกเบี้ยที่อยู่ในระดับสูง โดยพบว่ามีมูลค่าหนี้รวมประมาณกว่า 1.8 หมื่นล้านบาท บางส่วนต้องขอเลื่อนจ่ายหนี้หุ้นกู้ออกไป หรือขอความช่วยเหลือทางการเงินจากกรรมการบริษัทและบริษัทแม่

บริษัทที่ขอเลื่อนชำระคืนหนี้หุ้นกู้ เช่น

- บริษัท โกลบอล คอนซูเมอร์ จำกัด (มหาชน) หรือหุ้น GLOCON - ขอขยายระยะเวลาครบกำหนดไถ่ถอนหุ้นกู้ออกไปอีก 2 ปี มูลค่ารวม 300 ล้านบาท

- บริษัท อิตาเลียนไทย ดีเวล๊อปเมนต์ จำกัด (มหาชน) หรือหุ้น ITD - ขอผ่อนผันการดำรงอัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้น (D/E Ratio) และขยายวันครบกำหนดไถ่ถอนหุ้นกู้ไปอีก 2 ปี สำหรับหุ้นกู้ทั้ง 5 ชุด มูลค่ารวม 1.4 หมื่นล้านบาท

- บริษัท เจเคเอ็น โกลบอล กรุ๊ป จำกัด (มหาชน) หรือหุ้น JKN - ขอมติขยายวันครบกำหนดไถ่ถอนหุ้นกู้โดยไม่ถือเป็นเหตุผิดนัด มูลค่ารวม 3.2 พันล้านบาท

บริษัทที่ขอความช่วยเหลือทางการเงินจากบุคคลที่เกี่ยวโยงกัน/กรรมการบริษัท เช่น

- บริษัท อี ฟอร์ แอล เอม จำกัด (มหาชน) หรือหุ้น EFORL - นำเงินไปชำระหนี้เงินกู้ให้แก่เจ้าหนี้สถาบันการเงิน เพื่อรักษาเครดิตกับสถาบันการเงิน ซึ่งเป็นแหล่งสินเชื่อหลักในการทำธุรกรรมทางการค้าของบริษัท เนื่องจากการทำรายการดังกล่าวเป็นการบริหารสภาพคล่องที่มีจำกัด มูลค่ารวม 83.75 ล้านบาท

- บริษัท จีเอฟพีที จำกัด (มหาชน) หรือหุ้น GFPT - เพื่อใช้เป็นเงินลงทุนในการขยายกิจการ และเป็นเงินทุนหมุนเวียนของบริษัท มูลค่ารวม 90 ล้านบาท

- บริษัท แอสเฟียร์ อินโนเวชั่นส์ จำกัด (มหาชน) หรือหุ้น AS - ขยายระยะเวลากู้ยืมเงิน กับ นายปราโมทย์ สุดจิตพร และ บริษัท สบาย เทคโนโลยี จำกัด (มหาชน) หรือหุ้น SABUY ซึ่งเป็นบุคคลที่เกี่ยวโยงกัน เพื่อรักษาสภาพคล่อง และเป็นเงินทุนหมุนเวียนของบริษัท มูลค่ารวม 80 ล้านบาท

บริษัทที่ขยายเวลาชำระคืนเงินต้น เช่น

- บริษัท อีเอ็มซี จำกัด (มหาชน) หรือหุ้น EMC - ขยายระยะเวลาให้กู้ยืมระยะสั้นออกไปอีก 6 เดือน นับตั้งแต่วันครบกำหนดตามสัญญากู้ยืมเงิน กับบริษัท ระยองไวร์ อินดัสตรีส์ จำกัด (มหาชน) หรือหุ้น RWI ซึ่งมีผู้ถือหุ้นบุคคลเดียวกันเกินกว่า 10% มูลค่ารวม 30 ล้านบาท

- บริษัท เซ็น เอกซ์ จำกัด (มหาชน) หรือหุ้น SENX - ขยายระยะเวลาการกู้ยืมเงิน จากบริษัท เสนาดีเวลลอปเม้นท์ จำกัด (มหาชน) หรือหุ้น SENA ซึ่งถือหุ้นอยู่ 49.72% มูลค่ารวม 470 ล้านบาท เพื่อรักษาสภาพคล่อง และเป็นเงินทุนหมุนเวียนของบริษัท

- บริษัท วาว แฟคเตอร์ จำกัด (มหาชน) หรือหุ้น W - ขอขยายการชำระหนี้เงินกู้ยืมระยะสั้นให้บริษัท วันทูวัน คอนแทคส์ จำกัด (มหาชน) หรือหุ้น OTO ออกไปอีก 6 เดือนจากเดิม วันที่ 25 มกราคม 2567 มูลค่ารวม 100 ล้านบาท

สาเหตุสำคัญ คือ อัตราดอกเบี้ยค้างสูง

ณัฐพล คำถาเครือ ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด เปิดเผยกับ “Thairath Money” ว่า ประเด็นหลักที่ทำให้เกิดสถานการณ์ดังกล่าวนั้น เป็นผลจากการปรับขึ้นอัตราดอกเบี้ยนโยบาย โดยดอกเบี้ยค่อยๆ ขยับขึ้นจากช่วงปลายปี 2565 ประมาณ 40 bps หรือ 0.4% โดยมีผลกระทบอย่างมากต่อกำไรบริษัทจดทะเบียน เนื่องจากดอกเบี้ยที่เพิ่มขึ้นทุก 10 bps หรือ 0.1% จะดึงกำไรบริษัทจดทะเบียนในภาพรวมประมาณให้ลดลงประมาณ 2.5%

ทั้งนี้ การปรับขึ้นอัตราดอกเบี้ยนโยบายส่งผลกระทบต่อบริษัทที่มีหนี้สูง อย่างบางบริษัทที่เตรียมกระแสเงินสดไว้ชำระหนี้คืนอัตราดอกเบี้ยเดิม พอดอกเบี้ยปรับตัวขึ้นมาก็ไม่สามารถจ่ายไหว และพอจะออกหุ้นกู้ชุดใหม่เพื่อทดแทนหุ้นกู้ชุดเดิม (Rollover) ด้วยอัตราดอกเบี้ยในตลาดที่อยู่ระดับสูง ก็ไม่สามารถทำได้

นอกจากนี้ ยังมองว่านักลงทุนไม่มีความเชื่อมั่นในตลาดหุ้นกู้ และไม่กล้าเข้าไปลงทุน โดยเฉพาะบริษัทที่ฐานะทางการเงินไม่ค่อยดี หนี้เยอะ ส่งผลทำให้ต้นทุนทางการเงินสูงขึ้นไปอีก และหาก Rollover ไม่ได้ ในระยะต่อไปบริษัทที่ไม่น่าจะมีปัญหา ก็อาจประสบปัญหาได้ อย่างไรก็ตาม เชื่อว่าสถานการณ์ดังกล่าวจะดีขึ้นได้ หากอัตราดอกเบี้ยนโยบายปรับตัวลงมา ประกอบกับผู้มีส่วนเกี่ยวข้องต้องสร้างความเชื่อมั่นในตลาดหุ้นกู้ให้ได้

ดอกเบี้ยไม่ลด..เสี่ยงลุกลาม แนะดูฐานะการเงิน-กระแสเงินสด

ณัฐพล คำถาเครือ ผู้อำนวยการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์หยวนต้า (ประเทศไทย) จำกัด กล่าวอีกว่า ภาพรวมของยอดหนี้ที่ต้อง Rollover ในไตรมาส 1/67 มีจำนวนมาก ซึ่งหากผ่านไตรมาสแรกไปแล้ว มองว่าจะมีบริษัทที่มีปัญหาลดลง ในแง่บริษัทจดทะเบียนที่เราติดตามดูว่าอาจมีความเสี่ยง ก็ปรากฏให้เห็นไปเกือบหมดแล้ว

อย่างไรก็ตาม หากอัตราดอกเบี้ยค้างอยู่ในระดับสูงต่อไปแบบนี้ แม้แนวโน้มยอดรวมมูลค่าหนี้ที่จะ Rollover ลดลง แต่ก็มีโอกาสที่บริษัทที่มีปัญหาจะผุดออกมาให้เห็นมากขึ้นเรื่อยๆ

สำหรับปัจจัยในการพิจารณาลงทุน เพื่อหลีกเลี่ยงความเสี่ยงในการเจอบริษัทลักษณะดังกล่าวนั้น ณัฐพล กล่าวว่า แนะนำให้นักลงทุนดูฐานะการเงินเป็นหลัก โดยเฉพาะอัตราส่วนหนี้ต่อทุน (D/E) หากอยู่ในระดับสูงก็มีความเสี่ยง พร้อมกับพิจารณากระแสเงินสดจากการดำเนินงาน ว่าเป็นบวกเพียงพอที่จะจ่ายคืนหนี้หรือไม่ หากกระแสเงินสดเป็นลบก็น่าเป็นห่วงว่าอาจมีปัญหาเกิดขึ้นได้

นอกจากนี้ ยังแนะนำให้พิจารณาภาพรวมผลประกอบการ หรืองบกำไร/ขาดทุน หากขาดทุนต่อเนื่อง จะทำให้ส่วนของทุนลดลงมา และส่งผลให้อัตราส่วนหนี้สินต่อทุนปรับตัวเพิ่มสูงขึ้น อาจไปแตะทริกเกอร์ในการ Rollover ก็มีโอกาสที่จะเกิดปัญหาขึ้นมาอีก

อ่านข่าวหุ้น และการลงทุน กับ Thairath Money ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้