Investment

Stocks

Tag

- #หุ้นไทย

- #ตลาดหลักทรัพย์

- #ตลาดหุ้น

- #หุ้น

- #หุ้นไทยวันนี้

- #หุ้นวันนี้

- #ผลประกอบการ

- #งบการเงิน

- #ผลประกอบการ KBANK

- #KBANK

- #หุ้นกสิกรไทย

- #หุ้นธนาคารกสิกรไทย

- #รายงานผลประกอบการ KBANK

- #ผลประกอบการ KBANK 2566

- #ผลประกอบการ BBL

- #BBL

- #หุ้นธนาคารกรุงเทพ

- #หุ้นกรุงเทพ

- #ผลประกอบการแบงค์

- #หุ้น BBL ผลประกอบการ

- #ผลประกอบการ SCB

- #SCB

- #หุ้นธนาคารไทยพาณิชย์

คาดกำไรธนาคารชะลอตัว หมดแรงหนุนสินเชื่อโตต่ำ เก็บ 2 หุ้นใหญ่ ดัก TESG

Latest

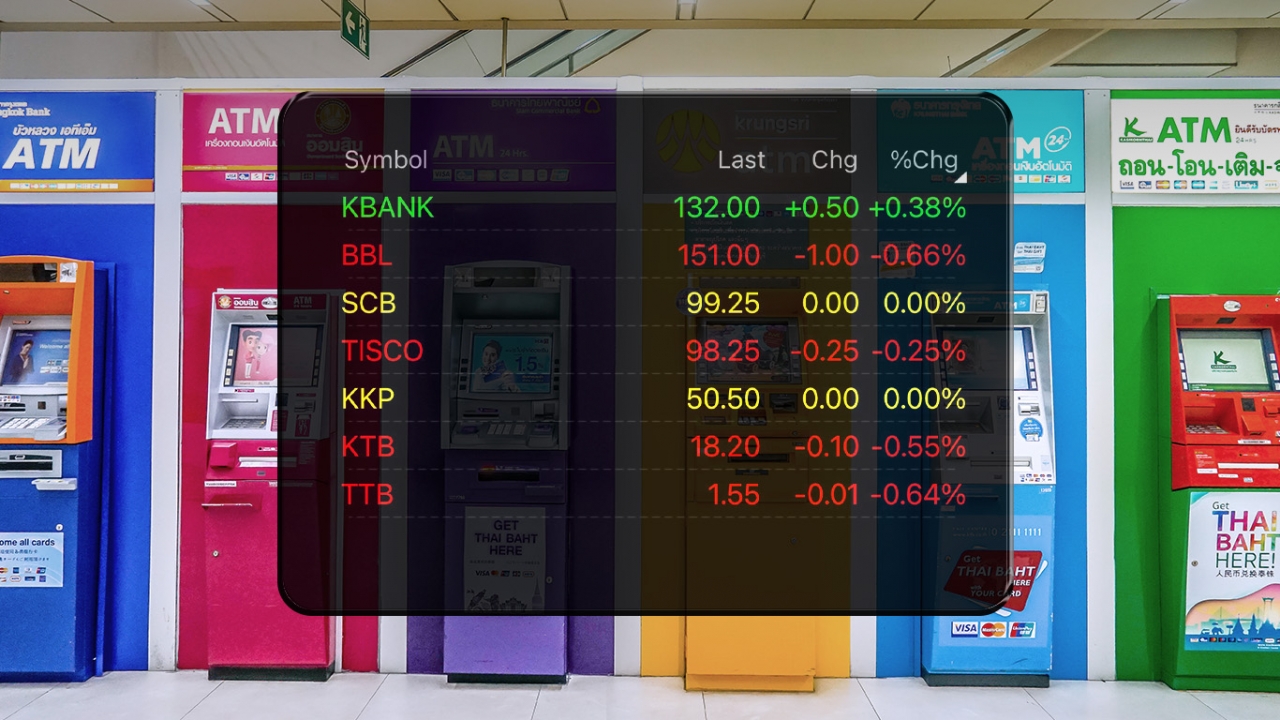

ทิศทางผลการดำเนินงานไตรมาสที่ 4 ของกลุ่มธนาคารไทยเริ่มน่าจับตา แม้ภาวะดอกเบี้ยจะอยู่ในระดับที่สูงต่อเนื่อง แต่เริ่มเห็นสัญญาณการเติบโตของสินเชื่อที่ชะลอตัวลง โดยนักวิเคราะห์มองว่า ไตรมาสที่ 4 กำไรอาจอ่อนตัวลง โดยมองโอกาสลงทุนใน 2 หุ้นธนาคารขนาดใหญ่ ทั้ง TISCO และ KBANK

บริษัทหลักทรัพย์ เอเซีย พลัส เปิดเผยว่า สินเชื่อสุทธิกลุ่มฯ ธนาคารพาณิชย์ 8 ธนาคาร ณ สิ้น ต.ค. 66 อ่อนแอลง 0.7% จากเดือนก่อน เป็นผลมาจากสินเชื่อรายใหญ่และรัฐบาล และสินเชื่อเช่าซื้อรถยนต์ โดยงวดนี้มีเพียง 2 ธนาคาร ที่สินเชื่อไม่ติดลบ คือ ธนาคารกรุงเทพ หรือ BBL และบริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO ในทางตรงข้าม ธนาคารอย่าง ธนาคารทหารไทยธนชาต จำกัด (มหาชน) TTB, ธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB และบริษัท เอสซีบี เอกซ์ จำกัด (มหาชน) SCB หดตัวมากกว่าค่าเฉลี่ยกลุ่มฯ

แม้ช่วงที่เหลือของปี พอลุ้นแรงส่งช่วงปลายปี แต่คาดกําไรกลุ่มฯ ไตรมาสที่ 4 ลดลงจากไตรมาสก่อนจากงบลงทุนตามฤดูกาล และ ECL ไม่ได้ลดลงเร็วนัก ขณะที่สินเชื่อแผ่วเบาตามข้างต้น, ตัวเลขจีดีพีไทยไตรมาสที่ 3 ต่ำคาด และ CPI ไทยที่ติดลบ จึงประเมินดอกเบี้ยไทย มีเพียงทรงกับลง ดีต่อธนาคารขนาดเล็กอย่าง TISCO และ ธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) หรือ KKP จากแรงกดดันด้าน SPREAD เบาลง

เมื่อดอกเบี้ยถึงปลายทาง เท่ากับมีแต่ทรงหรือลง

ด้วยตัวเลขการเติบโตของจีดีพีไทยไตรมาส 3 ขยายตัวราว 1.5% จากช่วงเดียวกันของปีก่อน ต่ำกว่าตลาดคาดการณ์ ประกอบกับตัวเลขเงินเฟ้อไทย ต.ค. 66 พลิกติดลบ 0.3% จากช่วงเดียวกันของปีก่อน รวมถึงสินเชื่อ ต.ค. อ่อนแรงตามข้างต้น เชื่อว่าอัตราดอกเบี้ยไทยมีโอกาสจบรอบขึ้นสูง เพียงแต่การที่ กนง. จะพลิกกลับเป็นลดอัตราดอกเบี้ยในการประชุมรอบ 29 พ.ย. 66 มองว่าอาจยังไม่ใช่รอบนี้

เพราะในอดีตช่วงดอกเบี้ยทำจุดสูงสุดจะค้างอยู่สักระยะ จึงค่อยเปลี่ยนทิศ อย่างไรก็ตาม เมื่อดอกเบี้ยนโยบายไทยในระยะข้างหน้า มีเพียงแค่ทรงกับลง เท่ากับว่า NIM ของ 6 ธนาคารพาณิชย์ใหญ่ (BAY, BBL, KBANK, KTB, SCB และ TTB) ได้มาถึงปลายทางแล้วในงวดไตรมาสที่ 4 ตามความเห็นของฝ่ายวิจัย ในทางตรงข้าม ธ.พ. เล็ก อย่าง KKP และ TISCO แรงกดดัน Spread เริ่มเบาลง และหาก กนง. มีการเปลี่ยนทิศอัตราดอกเบี้ย ถือเป็น Catalyst ต่อ NIM โดยเฉพาะข้อมูลในอดีต บ่งชี้ว่าระยะเวลาดอกเบี้ยขาลง ยาวนานกว่าดอกเบี้ยขาขึ้น

กําไรธนาคาร ไตรมาส 4 จะอ่อนตัวจากไตรมาสก่อน

แม้ยังพอลุ้นสินเชื่อเร่งตัวในช่วงที่เหลือของปี ตามกิจกรรมทางเศรษฐกิจสูงขึ้น หนุนความต้องการใช้สินเชื่อ Working capital ของลูกค้าธุรกิจ เพื่อผลิตสินค้า ตอบสนองความต้องการของลูกค้า, สินเชื่อ Floorplan จากการเข้าสู่ฤดูกาลขายรถยนต์ (Motor Expo) และสินเชื่อรายย่อยทั้งบ้าน ตามการเร่งปิดยอดโอนของผู้ประกอบการอสังหาริมทรัพย์ รวมทั้งบัตรเครดิตตามฤดูกาล ประกอบกับการขึ้นอัตราดอกเบี้ย M-Rate ตาม กนง. ช่วงต้น ต.ค. 66 เป็นแรงส่งต่อ NIM รวมทั้งรายได้ค่าธรรมเนียมฯ ทั้งค่าธรรมเนียมบัตรเครดิต สอดรับกับการใช้จ่ายตามข้างต้น และส่วนของ บลจ./Banassurance เพราะการซื้อกองทุน/ประกัน เพื่อลดหย่อนภาษี

รวมถึงแรงหนุนจากกองทุนลดหย่อนภาษีใหม่อย่าง (Thailand ESG Fund) ซึ่งจะนําเงินไปลงทุนในบริษัทไทยใน SET ที่ดําเนินธุรกิจอย่างยั่งยืน อย่างไรก็ดี เป็นช่วงที่งบลงทุนสูงขึ้นตามฤดูกาล อีกทั้งทิศทาง ECL ไม่ได้ลดลงเร็ว เนื่องจากฝ่ายวิจัยมองว่ามีโอกาสเห็นการบริหารจัดการ NPL เชิงรุก เพื่อลดภาระให้กับงบดุลและ ECL ในปี 2567 ภายใต้ภาวะเศรษฐกิจฟื้นตัวอย่างค่อยเป็นค่อยไป นอกจากนี้ภาวะตลาดสินทรัพย์เสี่ยงค่อนข้างผันผวน (กดดันต่อ FVTPL บันทึกในรายได้ที่มิใช่ดอกเบี้ย) โดยเฉพาะธนาคารพาณิชย์รายใหญ่ อย่าง BBL, KBANK ที่รายการนี้ผันผวนกว่า ธ.พ.อื่น องค์ประกอบรวมทําให้ฝ่ายวิจัยคงมุมมองกําไรสุทธิ 4 ลดลงจากไตรมาสก่อน สอดคล้องกับกําไรสุทธิกลุ่มฯ งวด 9 เดือนแรก ที่ 1.8 แสนล้านบาท เพิ่มขึ้น 14% จากปีก่อน คิดเป็นสัดส่วน 80% ของประมาณการกําไรทั้งปีที่ 2.2 แสนล้านบาท เพิ่มขึ้น 13% จากปีก่อน

ฝ่ายวิจัยปรับคําแนะนําของ TISCO จาก NEUTRAL เป็น OUTPERFORM สะท้อน มุมมองดอกเบี้ยถึงปลายทาง, ผลตอบแทนผู้ถือหุ้น หรือ ROE, อัตราเงินปันผล หรือ DIV YIELD สูงสุดในกลุ่มฯ อีกทั้งได้รับการจัดอันดับ SET ESG RATING AAA เกาะกระแสการตั้งกองทุน TESG เลือกเป็น TOP PICK คู่กับ KBANK ที่ได้ SET ESG RATING ที่ AAA ทางพื้นฐาน มีพัฒนาการดีขึ้น และการตั้ง CREDIT COST ที่สูงในปีนี้ และการบริหารจัดการหนี้ที่อาจไม่ก่อให้เกิดรายได้ หรือ NPL เชิงรุกต่อเนื่อง มีโอกาสช่วยให้แนวโน้ม CREDIT COST ลดลง