"เทคนิคบริหารเงินทุนสำหรับนักเทรด Futures มือใหม่"

“Summary“

- สำหรับการเริ่มต้นเทรดสินค้า Futures นักเทรดต้องเข้าใจถึงลักษณะของสินค้า ความเสี่ยง และอัตราผลตอบแทนที่สามารถเกิดขึ้นได้ เนื่องจากสินค้า Futures มีสิ่งที่เรียกว่า อัตราทด หรือ Leverage ทำให้การเทรดเหมือนเป็นการเล่นรถไฟเหาะ ราคาที่ปรับตัวขึ้นหรือลงอย่างรวดเร็ว ทำให้ความมั่งคั่งของพอร์ตเปลี่ยนแปลงไปในด้านบวกหรือลบอย่างรวดเร็วเช่นกัน หากเปลี่ยนไปทางด้านลบแล้วไม่ป้องกันเอาไว้ ก็สามารถทำให้พอร์ตพังได้ในพริบตา

กุญแจสำคัญที่จะช่วยให้เราอยู่รอดในตลาดนี้ได้ ไม่ใช่แค่การวิเคราะห์กราฟเก่งๆ แต่กลับอยู่ที่การบริหารเงินทุนอย่างเป็นระบบ หรือ Money Management แต่นักเทรดส่วนใหญ่มักจะมองข้าม ทำให้ไม่ประสบความสำเร็จ ลองนึกภาพว่าเงินทุนอยู่ในรถไฟเหาะตีลังกา ถ้าปล่อยให้เงินทุนเหวี่ยงแบบนี้เรื่อยๆ ในที่สุดจะจบลงที่จุดต่ำสุด การเทรดก็เช่นกัน หากเราปล่อยให้พอร์ตขาดทุนไปเรื่อยๆ โดยไม่มีการควบคุม สุดท้ายเราก็อาจจะเสียเงินทุนทั้งหมดไปได้

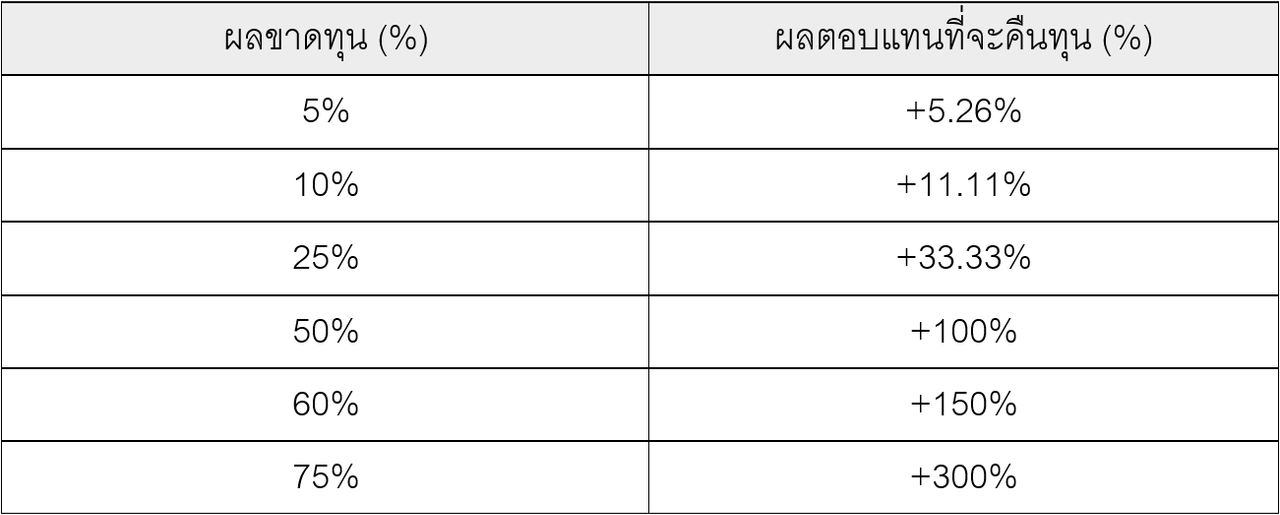

ถ้าท่านผู้อ่านลองพิจารณาจากตารางด้านล่าง จะเห็นว่าถ้าปล่อยให้ผลขาดทุนของพอร์ตดำเนินไปเรื่อยๆ โดยที่ไม่แก้ไข หรือจำกัดความเสียหาย จะทำให้เงินทุนของท่านเสียไปโดยเปล่าประโยชน์ และแก้เกมส์กลับคืนมาได้ยากขึ้น

ตัวอย่างเช่น หากพอร์ตขาดทุนไป 50% จะต้องทำกำไรเพิ่มขึ้นถึง 100% เพื่อให้เงินทุนกลับมาเท่าเดิม และจะเห็นได้ว่ายิ่งขาดทุนมากเท่าไหร่ การจะกลับมาเท่าทุนก็ยิ่งยากขึ้นกว่ามาก

เพื่อให้เข้าใจยิ่งขึ้นไปดูตัวอย่างการเทรด Futures ที่อ้างอิงทองคำโลก

ตัวอย่างเช่น นักเทรดเห็นเพื่อนเทรดทองคำผ่าน Gold Online Futures แล้ว เห็นว่าได้ผลตอบแทนดี ประกอบกับมีข่าวสภาวะสงครามในตะวันออกกลางที่ทวีความรุนแรงขึ้น จึงเข้าไปเปิดสถานะ Long GOH25 จำนวน 10 สัญญาที่ราคา 2,725 ดอลลาร์สหรัฐต่อออนซ์ และวางเงินหลักประกันเท่ากับ IM ที่ 32,305 x 10 = 323,050 บาท ในเวลาต่อมาพบว่าราคาทองคำเกิดการผันผวนสูง หลังการประกาศตัวเลขเศรษฐกิจสำคัญของสหรัฐฯ และ Fed มีทีท่าที่จะไม่ลดอัตราดอกเบี้ย ส่งผลให้ราคาร่วงลงต่อเนื่องจนถึงระดับ 2,650 ดอลลาร์ แต่นักเทรดไม่ Stop Loss เนื่องจากถือคติที่ว่าไม่ Stop Loss เท่ากับไม่ขาดทุน ปล่อยให้พอร์ตติดลบ ดังนี้

ขาดทุน = (2,650-2,725) x 10 x 300 = -225,000 บาท

มูลค่าพอร์ตเหลือ = 323,050 – 225,000

= 98,050 บาท

จะเห็นได้ว่ามูลค่าพอร์ตเหลือน้อยกว่าระดับ Maintenance Margin (MM) ที่ 227,058 บาท บริษัทหลักทรัพย์จึงเรียกให้วางเงินหลักประกันเพิ่มให้เท่ากับระดับ MM หรือต้องวางเงินเพิ่มเท่ากับ 227,058 – 98,050 = 129,008 บาท แต่นักลงทุนไม่ต้องการที่จะวางเงินเพิ่ม จึงปิดสถานะที่ราคา 2,650 ดอลลาร์สหรัฐต่อออนซ์

ผลขาดทุน (%) = 225,000 / 323,050

= 69.65%

ผลขาดทุนเกิดขึ้นกับพอร์ตถึง 69.65% ในครั้งเดียว การที่จะทำให้พอร์ตกลับขึ้นไปเท่าเดิมจากเงินที่เหลืออยู่ 98,050 บาท

เท่ากับว่าพอร์ตต้องสร้างกำไรถึง (225,000 / 98,050) x 100% = 229.48%

เมื่อเห็นผลลัพธ์แล้วปฏิเสธได้ยากว่า สิ่งที่ต้องใส่ใจในการเทรด คือ การทำ Money Management เพื่อจำกัดความเสี่ยงของพอร์ตลงทุน ดังนั้น วันนี้จะพาไปเรียนรู้เทคนิคการบริหารเงินทุนในการเทรด Futures กัน

1. เริ่มต้นที่จำนวนสัญญาน้อยๆ

เพื่อลดความเสี่ยงในการขาดทุน การเริ่มต้นเทรด Futures ด้วยปริมาณที่น้อย เช่น 1-2 สัญญา เพื่อให้เข้าใจวิธีการ อีกทั้งสามารถปรับตัว และเรียนรู้จากความผิดพลาดได้อย่างรวดเร็ว จากนั้นถึงค่อยๆ เพิ่มขนาดการสัญญาเทรด เมื่อมีความชำนาญแล้ว

2. วางเงินมากกว่าหลักประกันขั้นต้น (IM)

ในการเทรดสินค้า Futures จะต้องมีวางหลักประกันก่อน โดยแต่ละสินค้าจะมีอัตราหลักประกันขั้นต้น (Initial Margin) ที่แตกต่างกัน การวางหลักประกันมากกว่าระดับ IM จะเหมือนเป็นการนำเบาะนุ่มๆ มารองรับ ทำให้พอร์ตมีความยืดหยุ่นมากขึ้น และยังช่วยให้จัดกลยุทธ์เทรดได้มีประสิทธิภาพมากขึ้นด้วย

ยกตัวอย่างเช่น นักเทรดเห็นว่าค่าเงินบาทอ่อนค่าอย่างต่อเนื่อง จึงมองว่ามีโอกาสในการเข้าเทรดค่าเงิน USDTHB ผ่าน USD Futures และได้เปิดสถานะ Long USD Futures ที่ 33.20 บาทต่อดอลลาร์สหรัฐ จำนวน 1 สัญญา วางเงินหลักประกัน 1,600 บาท (IM = 910 บาทต่อสัญญา, MM = 640 บาทต่อสัญญา)

พอร์ตจะทนการเหวี่ยงของค่าเงินได้ (1600 – 640) / 1000 = 0.96 บาทต่อดอลลาร์สหรัฐ ก่อนถูกเรียกเก็บหลักประกันเพิ่มแต่ถ้าวางเงินเท่ากับ IM ที่ 910 บาทต่อสัญญาพอร์ตจะทนได้เพียง (910 – 640) / 1000 = 0.27 บาทต่อดอลลาร์สหรัฐ ดังนั้น จึงควรวางหลักประกันให้เกินกว่าระดับ IM เพื่อรองรับความผันผวนที่ไม่มีแนวโน้มแน่ชัดในระยะสั้น

3. ตั้ง Stop Loss ทุกครั้งที่เทรด

สำหรับการเทรดสินค้า Futures นักเทรดต้องกำหนดช่วงในการทำกำไร และจุด Stop Loss (ตัดขาดทุน) ให้ชัดเจน เพื่อจำกัดความเสี่ยงของพอร์ตเอาไว้ เพื่อไม่ให้เหตุการณ์เกิดขึ้นดังตัวอย่างการเทรดทองคำ นักเทรดที่ไม่ประสบความสำเร็จในการเทรด Futures มักเกิดจากการละเลย และไม่เห็นความสำคัญของการตั้งจุด Stop Loss ปล่อยให้พอร์ตเกิดผลขาดทุนจำนวนมาก และหวังว่าพอร์ตจะกลับมาที่จุดเดิม

นอกจากนี้สิ่งที่ไม่ควรทำเมื่อพอร์ตขาดทุน คือ การเปิดสถานะสัญญาตรงกันข้ามในอีก Series หนึ่งหรือการทำSpread Trading เพื่อที่จะจำกัดผลขาดทุนเอาไว้ เพราะนักเทรดจะเสียค่าธรรมเนียมเพิ่มโดยไม่จำเป็น และยังยากต่อการปิดสถานะทั้ง 2 ฝั่งด้วย เนื่องจากเมื่อปิดสถานะฝั่งหนึ่งออกไปแล้ว อีกฝั่งจะกลายเป็น Outright ซึ่งมีโอกาสทำให้ถูก Call Margin ทันที ดังนั้น นักเทรดควร Stop Loss เพื่อรอจังหวะลงทุนใหม่แทน

นักเทรดสามารถเลือกใช้เทคนิคการ Stop Loss ได้ดังนี้

1. Percentage Stop เมื่อเกิดผลขาดทุน เช่น 3%, 5% เป็นต้น

2. Chart Stop กำหนดจุดตัดขาดทุนโดยพิจารณาจากกราฟของราคา เช่น หุ้นอ้างอิงราคา 39 บาท ตั้ง Stop Loss เมื่อราคาผิดทางไป 2 บาท เป็นต้น

3. Trailing Stop เลื่อนจุดตัดขาดทุนตามราคาปัจจุบัน เพื่อ Lock กำไรในการเทรด

ทั้งนี้นักเทรดสามารถปรับจุด Stop Loss ได้ตามความเหมาะสม และสถานการณ์ในแต่ละครั้ง

4. วางกลยุทธ์ให้มี Reward to Risk Ratio ≥ 2 ในการเทรดทุกครั้ง

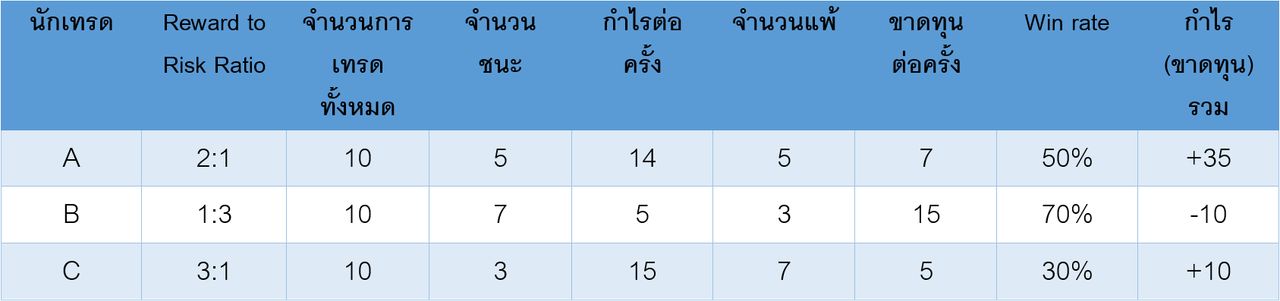

การวางแผนกลยุทธ์ก่อนการเทรดมีความสำคัญอย่างมาก เนื่องจากนักเทรดจะมีเป้าหมายที่ชัดเจนว่าจุดทำกำไร และ Stop Loss ที่จุดไหน โดยในการเทรดแต่ละครั้งต้องคำนึงถึงผลตอบแทน ว่ามีความคุ้มค่ากับความเสี่ยงที่พอร์ตจะเผชิญหรือไม่ ไม่เช่นนั้น อาจจะเกิดเหตุการณ์แบบนี้ขึ้นได้ เทรด10 ครั้ง ได้กำไร 7 ครั้ง ขาดทุน 3 ครั้ง แต่เมื่อรวมกันแล้วพอร์ตกลับขาดทุน ดังเช่นนักเทรด B ในตารางด้านล่าง

จากพอร์ตของนักเทรด A จะเห็นได้ว่าการกำหนด Reward to Risk Ratio มีผลต่อกำไร(ขาดทุน) ของพอร์ตอย่างมาก ถึงแม้จะเทรดแพ้ชนะครึ่งต่อครึ่ง ก็สามารถสร้างผลตอบแทนให้พอร์ตได้อย่างดี

ที่น่าสนใจคือ นักเทรด C ที่เทรดเข้าเป้าเพียงแค่ 3 ครั้ง จาก 10 ครั้ง แต่มีเป้า Reward to Risk ที่สูง 3:1 เท่า ทำให้โดยรวมแล้วพอร์ตยังสามารถทำกำไรได้

5. ไม่ Overtrade เพื่อแก้มือ

อีกหนึ่งปัญหาสำคัญที่ทำให้นักเทรดมีโอกาสเกิดความเสียหายจำนวนมาก คือ การ Overtrade โดยการเพิ่มสัญญา Futures แบบทวีคูณไปเรื่อยๆ หลังจากทุกครั้งที่เทรดผิดทาง เพื่อที่จะแก้มือให้กลับไปเท่าทุนเดิมได้อย่างรวดเร็ว โดยมีความคิดตามสถิติที่ว่าไม่มีใครที่จะแพ้ไปทุกครั้งในการเทรด ซึ่งการกระทำในรูปแบบนี้เป็นไปตามระบบ Martingale ซึ่งมีแนวคิดดังตัวอย่างนี้

นักเทรด D ปกติเทรด SET50 Index Futures จำนวน 1 สัญญา เมื่อเทรดผิดทางจึงเริ่มเพิ่มจำนวนเป็น 2 สัญญา แต่ปรากฎว่าผิดทางครั้งถัดไปจึงเพิ่มจำนวนสัญญาเป็น 4 สัญญา ซึ่งเพิ่มความเสี่ยงของพอร์ตต่อการขาดทุนจำนวนมากด้วยหากโชคดีเทรดเข้าทาง อาจจะทำให้พอร์ตกลับมาเท่าทุน แต่ระยะยาวอาจจะเกิดการผิดพลาดต่อเนื่องหลายครั้งซึ่งมีโอกาสทำให้เสียเงินทั้งหมดที่มีอยู่ในพอร์ตได้

ดังนั้น ในการเทรดควรวางกลยุทธ์ Reward to Risk Ratio ≥ 2 ไม่ต้องเพิ่มจำนวนสัญญา เพียงเท่านี้ ในระยะยาวพอร์ตก็สามารถสร้างผลตอบแทนได้อย่างต่อเนื่อง

การเทรด Futures เปรียบเสมือนการเล่นรถไฟเหาะที่ตื่นเต้นเร้าใจ แต่ก็มีความเสี่ยงสูง หากไม่มีการบริหารจัดการเงินทุนที่ดี การขาดทุนเพียงเล็กน้อยและไม่ Stop Loss อาจนำไปสู่การขาดทุนครั้งใหญ่ได้อย่างรวดเร็ว กุญแจสำคัญสู่ความสำเร็จในการเทรด Futures ไม่ได้อยู่ที่การทำนายทิศทางของตลาดอย่างแม่นยำ แต่กลับอยู่ที่การบริหารเงินทุนอย่างมีระบบ การเริ่มต้นด้วยจำนวนสัญญาน้อย ๆ การวางหลักประกันที่เพียงพอ การตั้ง Stop Loss และการวางแผนกลยุทธ์ที่เหมาะสม จะช่วยให้นักเทรดลดความเสี่ยงและเพิ่มโอกาสในการสร้างผลตอบแทนได้อย่างมั่นคง นอกเหนือจากการบริหารเงินทุนแล้ว สิ่งที่สำคัญ คือความรู้ความเข้าใจในสินค้า Futures ที่กำลังจะเทรด รวมถึงการติดตามข้อมูลข่าวสารที่ส่งผลต่อการเทรดอย่างสม่ำเสมอ จะทำให้คุณเป็นนักเทรดที่เก่งขึ้นได้อย่างแน่นอน

ทั้งนี้ นักเทรดสามารถศึกษารายละเอียดเพิ่มเติมเกี่ยวกับการเทรดสินค้า Futures ใน TFEX ได้ที่ https://wconnex.bualuang.co.th/s/ \