Economics

Thailand Econ

ออฟฟิศให้เช่า ในกรุงเทพฯ ล้นเกินความต้องการ อัตราเช่า “ต่ำสุด” เป็นประวัติการณ์

“Summary“

- ออฟฟิศให้เช่าในกรุงเทพฯ ล้นเกินความต้องการ อัตราเช่า “ต่ำสุด” เป็นประวัติการณ์ บนพื้นที่สะสม 9.7 ล้าน ตร.ม. และแผนพัฒนาที่ยังมีแนวโน้มเพิ่มขึ้น 1.4 เท่าตัว

แม้มีคาดการณ์ว่า ช่วงปี 2568-2569 ธุรกิจสำนักงานให้เช่าของไทยจะยังคงมีแนวโน้มปรับดีขึ้น ตามทิศทางการฟื้นตัวของเศรษฐกิจไทยที่ขยายตัวราว 3-4%

อย่างไรก็ตาม ภายใต้เทรนด์สำคัญ บริษัทหลายแห่งจะใช้นโยบายการทำงานแบบ Hybrid workplace ต่อเนื่อง โดยพนักงานจะไปสำนักงานเพื่อพบและทำงานร่วมกับเพื่อน เช่น การระดมความคิด การสร้างความสัมพันธ์ และทำกิจกรรมร่วมกันเท่านั้น

ขณะที่บริษัทบางแห่งมีความต้องการใช้พื้นที่แบบ Co-Working Space ทำให้คาดว่าความต้องการเช่าพื้นที่สำนักงานจะเพิ่มขึ้นอย่างค่อยเป็นค่อยไป

เจาะข้อมูลท่ามกลาง “ดีมานด์” ฟื้นตัวช้า แผนการลงทุนอาคารสำนักงานของผู้พัฒนาต่างๆ ในทำเลหลักอย่างกรุงเทพฯ ยังคงเพิ่มขึ้นถึง 1.4 เท่าในช่วงปี 2567-2569โดยวิจัยกรุงศรีเผยว่า ช่วงครึ่งแรกของปี 2567 ธุรกิจสำนักงานให้เช่าในกรุงเทพฯ เผชิญภาวะพื้นที่ล้นตลาดต่อเนื่อง ผลจากมีพื้นที่ใหม่เข้าสู่ตลาด 224,086 ตารางเมตร เพิ่มขึ้น 66.3% เช่น

- อาคารวัน แบงค็อก ทาวเวอร์ 3 และ 4 มีพื้นที่มากกว่า 90,000 ตารางเมตรต่ออาคาร

- โครงการศุภาลัย ไอคอน สาทร

- อาคารรัชโยธิน ฮิลล์

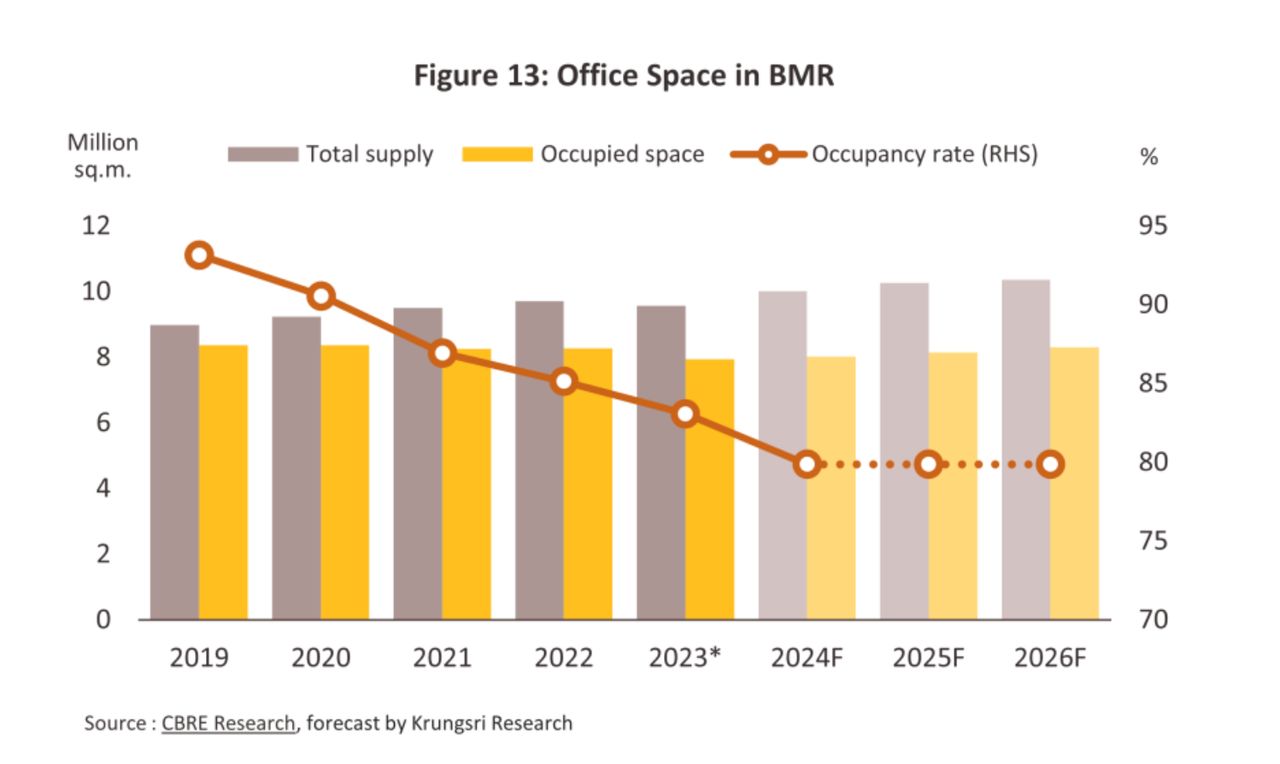

ส่งผลให้พื้นที่สะสมอยู่ที่ 9.7 ล้านตารางเมตร เพิ่มขึ้น 3.7% ท่ามกลางความต้องการเช่าโดยรวมอยู่ที่ 7.9 ล้านตารางเมตร หรือเพิ่มขึ้นเพียง 0.2%

โดยพื้นที่เช่าสำนักงาน Grade B ใน CBD ลดลงมากกว่า 40,000 ตารางเมตร (ผลจากผู้เช่ารายใหญ่ย้ายไปอยู่อาคารของตนเอง) ขณะที่ความต้องการเช่าสำนักงาน Grade A ใน CBD ปรับลดลงเนื่องจากผู้เช่าบางส่วนย้ายไปที่สำนักงาน Grade A+ ซึ่งใหม่และมีมาตรฐานสูงกว่า เช่น

- วัน ซิตี้ เซ็นเตอร์

- พาร์คสีลม

- วัน แบงค็อก ทาวเวอร์ 3 / ทาวเวอร์ 4

สำหรับช่วงครึ่งปีหลัง คาดว่าจะมีพื้นที่ใหม่เข้าสู่ตลาดอย่างต่อเนื่อง ซึ่งบางส่วนเป็นโครงการที่เลื่อนกำหนดแล้วเสร็จมาจากช่วง COVID-19 จึงคาดว่าทั้งปี 2567 ซัพพลายพื้นที่สำนักงานใหม่จะสูงเกือบ 5 แสนตารางเมตร หรือเพิ่มขึ้น 61.8%

ขณะที่ความต้องการเช่าพื้นที่อยู่ที่ 80,000 ตารางเมตร เพิ่มขึ้น 1.0% จากปี 2566 อุปทานพื้นที่ใหม่ที่เพิ่มขึ้นในอัตราเร่งจะกดดันอัตราการเช่าเฉลี่ยลดลงสู่ระดับ 80.1% ส่วนค่าเช่าโดยรวมมีทิศทางปรับลดต่อเนื่องยกเว้น Grade A+

“อัตราการเช่าพื้นที่โดยรวมมีแนวโน้มปรับลดสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 80% ผลจากพื้นที่ใหม่เข้าสู่ตลาดต่อเนื่อง ประมาณ 15 โครงการตามแผนธุรกิจของผู้ประกอบการ ขณะที่ความต้องการเช่าพื้นที่ถูกลดทอนจากการทำงานแบบ Hybrid workplace ทำให้พื้นที่ว่างเหลือเช่าจะปรับสูงขึ้น”

ทั้งนี้ ความต้องการเช่าพื้นที่บางส่วนยังมาจากกลุ่มผู้เช่าที่อยู่ในอาคารเก่าอายุมากกว่า 25 ปี ซึ่งมีแนวโน้มโยกย้ายสู่อาคารใหม่ที่ก่อสร้างแล้วเสร็จและอาคารสำนักงานที่มีอายุน้อยกว่า 5 ปี ทำให้เจ้าของอาคารเก่าอาจต้องใช้กลยุทธ์ด้านราคา

เช่น การคงราคาค่าเช่า หรือการเสนอส่วนลดค่าเช่า โดยเฉพาะกรณีต่อสัญญาเพื่อรักษาอัตราการเช่า สำหรับอาคารที่ไม่สามารถปรับตัวให้ทันรองรับความต้องการที่เปลี่ยนแปลงของผู้เช่า จะเผชิญความยากลำบากมากขึ้นในการรักษาค่าเช่าและผู้เช่า เป็นต้น

อย่างไรก็ดี วิจัยกรุงศรี ประเมินว่า แม้ตลาดอาคารสำนักงาน จะเผชิญปัจจัยท้าทาย แต่ธุรกิจสำนักงานให้เช่าในประเทศไทย ยังจัดว่ามีความน่าสนใจเมื่อเทียบกับประเทศอื่นในภูมิภาคอาเซียน เนื่องจาก

- ประเทศไทยอยู่ในทำเลที่เป็นศูนย์กลางภูมิภาคซึ่งสามารถเชื่อมโยงการค้าและการลงทุนกับประเทศเพื่อนบ้านได้สะดวก

- อัตราค่าเช่าสำนักงานไม่สูงมากเมื่อเทียบกับเมืองใหญ่ในประเทศคู่แข่ง เช่น สิงคโปร์ และโฮจิมินห์

- ภาครัฐออกมาตรการที่เอื้อประโยชน์แก่ธุรกิจสำนักงานให้เช่า เช่น สิทธิพิเศษทางภาษีสำหรับบริษัทจัดตั้งที่เป็นศูนย์กลางธุรกิจระหว่างประเทศ (International Business Center: IBC)

ซึ่งปัจจัยข้างต้นหนุนให้ตลาดอาคารสำนักงานของไทยมีโอกาสเติบโตได้ต่อเนื่องในระยะข้างหน้า โดยเฉพาะ จากการเข้ามาของบริษัทข้ามชาติขนาดต่างๆ ที่สนใจเข้ามาลงทุนและตั้งสำนักงานในไทย

ที่มา : วิจัยกรุงศรี ,JLL,CBRE

ติดตามข่าวสารด้านการตลาด กับ Thairath Money ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney