ตลาด “รถยนต์ไทย” ใครครอง? เปิด TOP 10 แบรนด์รถยอดนิยม ปี 2567

“Summary“

ตลาดรถยนต์ในประเทศของไทยได้ผ่านจุดสูงสุดและเริ่มเข้าสู่ภาวะชะลอตัวนับตั้งแต่ปี 2561 ส่งผลให้ยอดขายรถยนต์ภายในประเทศอยู่ในทิศทางขาลงอย่างต่อเนื่อง

ท่ามกลางแรงต้านรถ EV แบรนด์จีนใหม่ ๆ ที่กำลังทะลักเข้ามาในตลาดและเตรียมปักหมุดตั้งโรงงานผลิตในไทย หากแต่ปัญหาอย่างแท้จริงยังมาจากความต้องการถดถอย คนรุ่นใหม่หันไปเช่ารถใช้งานแทน “ซื้อ”

รวมไปถึงพฤติกรรมการใช้งานรถยนต์ของคนไทยที่ค่อนข้างนาน เฉลี่ยถึง 12 ปี เมื่อเทียบกับค่าเฉลี่ยประเทศหลัก ๆ ที่ใช้งานรถยนต์ประมาณ 6-8 ปี จึงทำให้โอกาสที่จะซื้อรถยนต์ใหม่เพื่อหมุนเวียนรถเก่าค่อนข้างต่ำ

อีกทั้งเศรษฐกิจไทยที่เติบโตช้าลง “หนี้ครัวเรือน” ทรงตัวระดับสูง ยิ่งทำให้สถาบันการเงินปล่อยสินเชื่อยากขึ้น เพิ่มความเป็นไปได้ของคาดการณ์ที่ว่ายอดขายรถยนต์ภายในประเทศของไทยทั้งปี 2567 จะหดตัวรุนแรงต่ำสุดในรอบ 15 ปี

เจาะข้อมูลความอ่อนแอของตลาดซื้อ-ขายรถยนต์ไทยในช่วง 7 เดือนแรกของปี (ม.ค.-ก.ค.) พบว่าทั้งยอดการผลิต ยอดขายในประเทศ และการส่งออกหดตัว ทำให้สภาอุตสาหกรรมแห่งประเทศไทยต้องปรับเป้าการผลิตจาก 1.9 ล้านคัน เหลือ 1.7 ล้านคัน ตามแนวโน้มการขายในประเทศที่ลดลงอย่างมาก

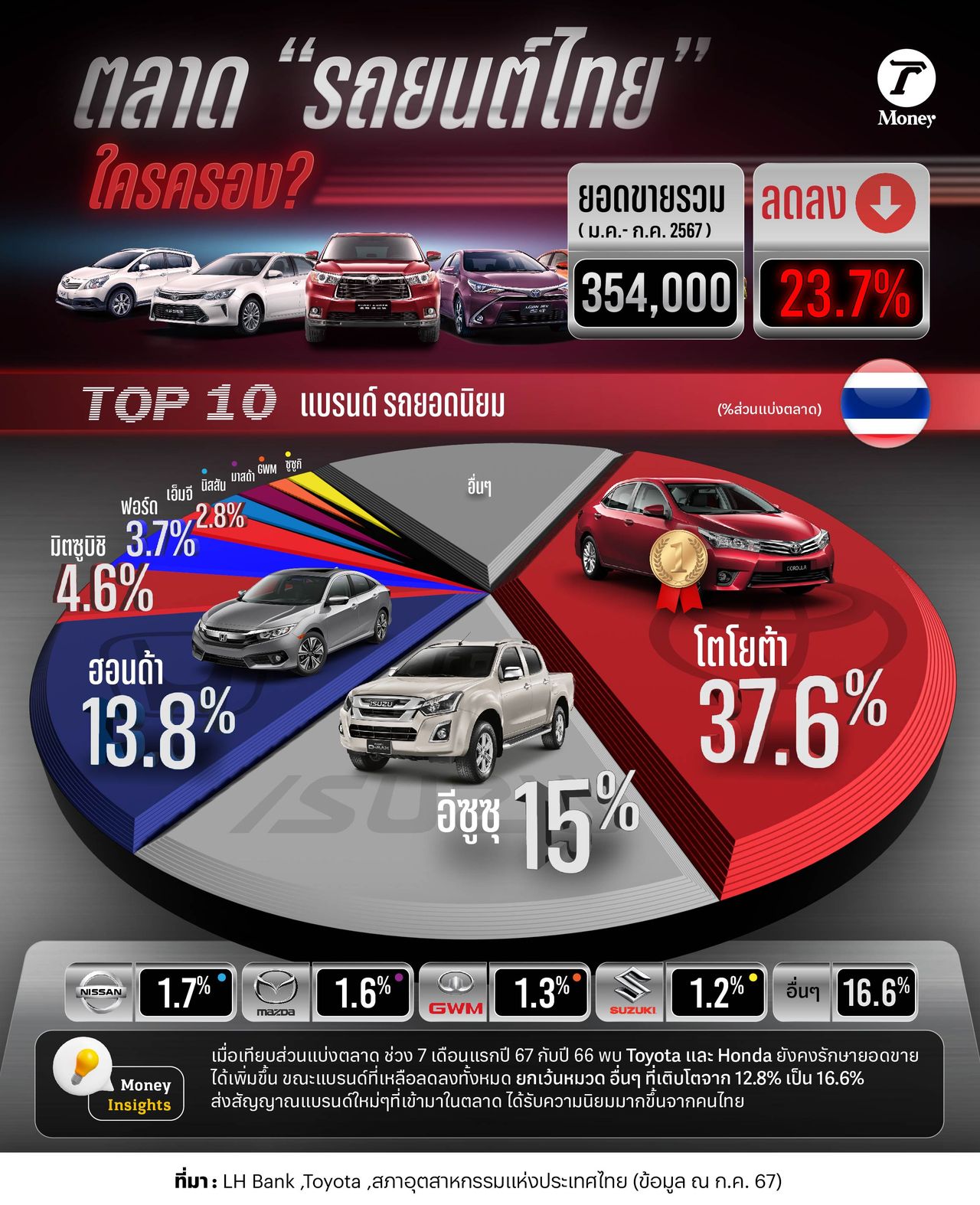

ส่วนยอดขายรวม (ม.ค.-ก.ค.) อยู่ที่ 354,000 คัน ลดลงถึง 23.7% จาก 465,000 คัน ภายใต้ตลาดรถ EV หรือรถยนต์ไฟฟ้าเร่งตัวขึ้น สะท้อนจากส่วนแบ่งทางการตลาดของ TOP 10 แบรนด์ยอดนิยม ที่พบว่าแม้ Toyota และ Honda ยังคงรักษายอดขายได้เพิ่มขึ้น แต่แบรนด์หลักต่าง ๆ สัดส่วนยอดขายลดลงทั้งหมดเมื่อเทียบกับช่วงเดียวกันของปีก่อน ยกเว้นหมวดอื่น ๆ ที่เติบโตจาก 12.8% เป็น 16.6% ส่งสัญญาณแบรนด์ใหม่ ๆ โดยเฉพาะรถ EV ที่เข้ามาในตลาดได้รับความนิยมมากขึ้นจากคนไทย

เปิดTOP 10 แบรนด์รถยอดนิยม ปี 67 (% ส่วนแบ่งตลาด)

- Toyota 37.6% (เพิ่มขึ้นจาก 33.7%)

- Isuzu 15% (ลดลงจาก 21.1%)

- Honda 13.8% (เพิ่มขึ้นจาก 11.6%)

- Mitsubishi 4.6% (ลดลงจาก 4.8%)

- Ford 3.7% (ลดลงจาก 4.9%)

- MG 2.8% (ลดลงจาก 3.2%)

- Nissan 1.7% (ลดลงจาก 2.2%)

- Mazda 1.6% (ลดลงจาก 2.4%)

- GWM 1.3% (ลดลงจาก 1.5%)

- Suzuki 1.2% (ลดลงจาก 1.7%)

- อื่น ๆ 16.6% (เพิ่มขึ้นจาก 12.8%)

ทั้งนี้ วิจัยธนาคารแลนด์ แอนด์ เฮ้าส์ วิเคราะห์ปัจจัยที่มีผลกระทบต่ออุตสาหกรรมยานยนต์ไทยว่า เศรษฐกิจไทยและโลกที่ยังมีความไม่แน่นอน รวมไปถึงประเด็นความขัดแย้งและสงครามการค้า อาจส่งผลต่อความเชื่อมั่นของผู้บริโภค รวมไปถึงประเด็นหนี้ครัวเรือน ค่าครองชีพ และอัตราดอกเบี้ย ทำให้กำลังซื้อในตลาดรถยนต์ไม่ฟื้นตัว และหนี้เสียที่เพิ่มขึ้นก็ยิ่งเพิ่มแรงกดดันให้สถาบันการเงินระมัดระวังการปล่อยสินเชื่อมากยิ่งขึ้นอีกด้วย

ส่วนปัจจัยบวกอย่างการผลิตเพื่อขายภายในประเทศ โดยเฉพาะในกลุ่มยานยนต์ไฟฟ้าที่ยังเติบโตได้อย่างต่อเนื่อง ตามการเข้ามาตั้งฐานการผลิตของค่ายรถยนต์ต่าง ๆ อาจช่วยพยุงภาพรวมได้.

ที่มา : LH Bank ,Toyota ,สภาอุตสาหกรรมแห่งประเทศไทย

ติดตามข้อมูลด้านเศรษฐกิจและนโยบายรัฐบาล กับ ThairathMoney ได้ที่

ติดตามเพจ Facebook : Thairath Money ได้ที่ลิงก์นี้ https://www.facebook.com/ThairathMoney